- 数据智能

- 日志分析

- 数据分析

自2012年上市以来,Splunk通过收购的方式不断完善自身产品,并在SIEM、ITOA及UEBA领域均取得了可观的成绩。虽然存在经年亏损,负债率逐步上升的情况,但目前尚在合理区间,加之近年来不俗的业绩,市场对其持乐观态度。通过对Splunk发展历程的梳理,国内同行企业可获得有益的借鉴。

成立于2003年10月的Splunk,将自身定位为专注于以日志数据为代表的机器数据分析平台。

爱分析曾对Splunk发展历程及财务状况等作了分析,时隔一年有余,我们对Splunk再做进一步探讨,旨在分析Splunk在扩张过程中的战略抉择、风险因素等,以借鉴于国内同类型厂商标的。

核心产品+解决方案+生态系统,打造机器数据分析平台

截至目前,Splunk已形成了完整的产品体系,涉及五类细分领域:IT运营、应用管理、安全合规、商业分析、物联网及工业大数据。

与传统日志分析工具不同,Splunk不对数据结构做预定义,支持多种数据来源,能够做到在数据采集的同时,运用Schema-on-the-fly(即时架构)技术对数据做结构化。

相对传统厂商先将数据结构化导入关系型数据库,再通过OLAP工具、数据挖掘算法做分析的方法而言,Splunk在成本和效率上有着不小的改善。

完成数据收集后,Splunk Enterprise通过将所有数据分解成事件(Event Processing),设置时间戳,进而完成索引创建。在此之后,用户便可通过SPL(Splunk Processing Language)等方式做数据搜索与分析,获得报表、告警等结果反馈。

在这个基础上,Splunk针对不同行业提供了解决方案,具体实现方式则是通过基于核心产品Splunk Enterprise开发应用与加载项(Apps & Add-Ons)以构建解决方案。目前主要的解决方案有三类:

面向安全信息与事件管理(SIEM)领域的Splunk Enterprise Security (ES);

面向IT运营(ITOA)领域的Splunk IT Service Intelligence (ITSI);

面向用户实体行为分析(UEBA)领域的Splunk User Behavior Analytics(UBA)。

最后,通过应用与加载项构建的生态系统也是支撑Splunk产品体系不可或缺的一部分。Splunk所提供的完善的SDKs和APIs,为用户准备了很好的软件开发环境。

不断收购,换来公司产品线与业务扩张

自2012年IPO以来,Splunk开始了快速收购之路。

至今不到6年时间里,Splunk收购了7家公司,借此对产品线做了很好的完善,这为其在应用领域的竞争力带来提升。从具体执行来看,产品组合的完善包括功能的优化(如数据采集等能力的加强、云计算、机器学习能力的引入等)、解决方案的完善等。

2013年9月,收购BugSense是为了补足Splunk在移动设备上的机器数据采集和分析能力的不足,丰富了Splunk所支持的数据来源类型;2013年10月收购Cloudmeter,则是出于提高Splunk核心产品网络数据抓取能力的考虑。

至于Metafor和Caspida的收购,则带来了ITSI和UBA这个两大重要解决方案的诞生,奠定了产品组合的基本框架。在2015年年中,完成此两笔收购案后,Splunk于2015年下半年一鼓作气推出了ITSI和UBA。前者是基于Metafor收购所获取技术衍生的IT运营异常检测方案,后者则是吸收Caspida在用户行为分析上的技术经验后推出的用户行为分析解决方案。

在此之前,Splunk虽已在ITOA、UBA(2015年Gartner将其更名为UEBA)等领域占据很高的市场份额,尤其在ITOA,更是于2014年便登顶TOP1厂商,但此次两大标准方案的推出,仍旧对其在此两大行业的拓展带来很好的帮助。

通过一系列的收购,Splunk对核心产品做了提升,同时也提升了其在SIEM、ITOA等应用领域的竞争力。

做大客户基数、提升大订单数量带来高营收增长

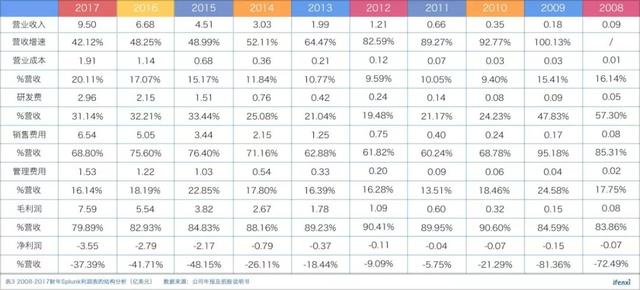

具体到财务层面,在通过持续的收购做大做强的同时,Splunk在营收上也获得了长足的提高。

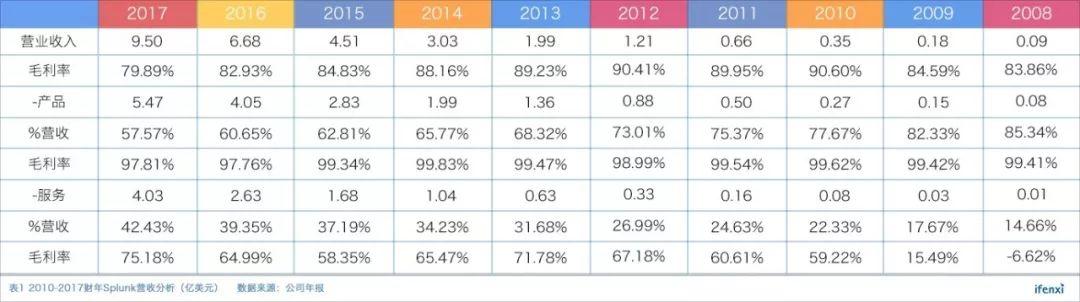

首先,Splunk近年来一直保持着30%以上增速,毛利率水平则在80%左右。在同行业中,如此高的增速和毛利率的公司屈指可数。

扣除股权激励等所占成本后,毛利率略有上浮,而研发费、销售费用、管理费用则相应调低。

其次,收入结构发生了变化。产品收入整体占比下降,服务收入则相应上升。这主要是因为随着客户基数变大,运维收入随之提高,以及云端收入逐年增加等因素所致。

值得一提的是,占运维及服务收入大头的维护协议收入,由于人力成本较高,限制了毛利率的进一步上升。从现有产品、运维及服务营收比和其趋势来看,Splunk毛利率从2013年以来呈稳中有降趋势,可预见未来几年这种势头不会有明显改变。

细究Splunk近年来快速增长的原因,主要可归因于其“大客户战略”。

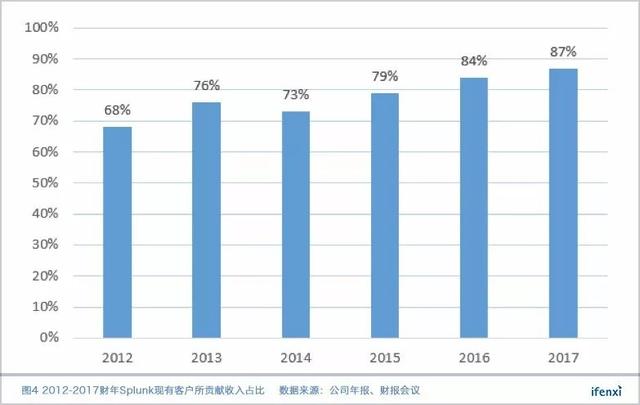

基于Splunk近年来营收有近80%来自现有客户,故其选择做大客户基数,提升客单价及增加大订单数,进而达到促进增长的目的。

客户基数方面,从2006年公司创立之初350+,到2015突破10000+,再到2017年接近达到15000+,财富100强企业中有超过85家已成为Splunk客户。

随着客户基数越来越大,获客能力也是稳步增长。从2010财年至今,每季度新增客户数已从200-300家,提高到了400-500家。

客单价及大订单方面,2017财年,Splunk客单价达到了近4万美元,超过10万美元订单数便达到了1942单,超过100万美元的订单数量也将达到140单左右。

结合表2可知,大订单收入在总营收中占比越来越高,Splunk大客户、大订单战略成效明显。

此外,关于Splunk为何能有效地执行上述策略,从而获得越来越多的大客户和大订单。除了加大销售团队的建设之外,其原因可简单概括如下:

第一, 持续提升产品,保持产品优势。

Splunk Enterprise在对于非结构化数据的支持,实时数据检索等方面的特点,相较于传统SIEM、UEBA、ITOA等产品通过关系型数据库做数据采集并检索,有着部署周期短、检索效率高、用例(Use Cases)全面丰富等优势,这使得Splunk在产品上相较友商有着很强的竞争力。

第二, 提供优质运维服务。

Splunk对于给客户提供的运维服务要求很高,尽管这带来了不小的人力成本,但也为其赢得了客户的一致好评,运维服务的续费率常年保持在90%以上。这是其赢得大客户、大订单的重要因素之一。

第三, 积极打造“应用+插件”生态系统。

Splunk吸引用户与合作伙伴研发基于Splunk Enterprise的应用与插件,进而提高产品价值。

所切行业为增量市场,市场天花板远未到来

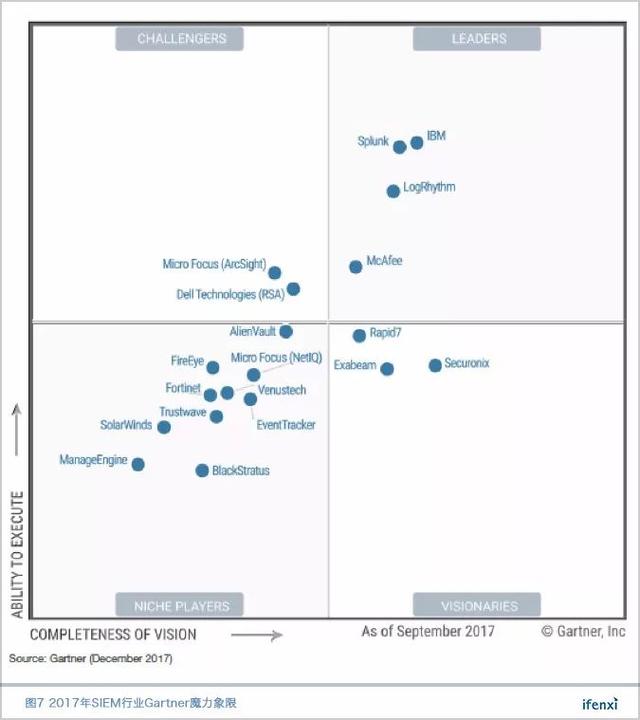

通过合理的战略选择和执行,Splunk在收获业绩的同时,也在主攻的SIEM、ITOA及UEBA领域成绩斐然,尤其在前两类市场均为TOP3厂商之一。

然而,对于Splunk设定的2020年营收目标20亿美元来说,其潜在市场(TAM)及可获得市场(SOM)决定了其天花板,因此有必要探讨Splunk实现20亿美元营收的增长空间何在。

首先,从当前切入的SIEM、ITOA、UEBA市场来判断Splunk可能面临的天花板。

SIEM市场上,根据Gartner发布的《Forecast: Information Security, Worldwide, 2015-2021, 3Q17 Update》可知,2015-2017年全球在SIEM市场预算分别为20亿、21.67亿、24亿美元,每年增速在10%左右,预计到2020年,该数值将达到32亿美元。

ITOA市场上,根据IDC发布的《Worldwide IT Operations Analytics Market Shares》2015及2016版本,2015年ITOA全球市场规模在14.2亿美元,比2014年增长约37.8%。2016年则为19亿美元,相较2015年增加了32.9%。其中,Splunk以5.897亿美元收入占据了31.2%的市场份额。

另据MarketsandMarkets所发布的ITOA报告,预测到2022年,ITOA市场将以CAGR 38.7%的速度增长。此处采取后者增速,至2020年ITOA市场规模将达到70.32亿美元。

UEBA市场上,根据MarketsandMarkets发布的《User and Entity Behavior Analytics Market by Type,Deployment Type, Vertical - Global Forecast to 2021》可知,全球UEBA市场规模预计将从2016年的1.32亿美元增长至2021年的9.1亿美元,年均复合增长率在47.1%,预计到2020年市场规模在6.18亿美元。该领域目前主要供应商为Splunk、Securonix、Varonis Systems等。

综上,SIEM、ITOA及UEBA三大行业在2020年总潜在市场(TAM)规模预计在108.5亿美元左右。而对于Splunk而言,仅就其目前在ITOA领域30%以上的占比,在2020年达到20亿营收并不是很困难。

因此,未来几年,Splunk的可获得市场(SOM)还足以支撑其业务目标的实现。而随着物联网等领域的兴起,其TAM与SOM必将再次扩大。

风险因素:虽有亏损隐忧但尚未伤筋动骨

与大多数扩张阶段的公司一样,Splunk目前存在着经年亏损、人力成本增加的隐忧。

如下表所示,截至2017财年,Splunk亏损已达3.55亿美元,较2016财年新增亏损额0.76亿美元。其中,营业成本、研发费、销售费用、管理费用总计对营业收入占比达到130%+。

细分来看,销售费用、研发费及管理费用的主要构成分别为相关的人力成本及设施成本。从Splunk所发布财报的相关表述及公司所处阶段来看,未来几年此三大费用削减的可能性很小。

考虑到Splunk长期亏损的局面可能带来的负债增加,我们对其偿债能力做了分析。

如下图,2013财年以来,Splunk的负债快速增加,而相应的资产负债率与流动比率也分别由39.16%、3.22,变为53.15%、2.04。

从当前数值看,资产负债率还处于40-60%的合理区间内,流动比率大于2,也还是比较合理的区间。

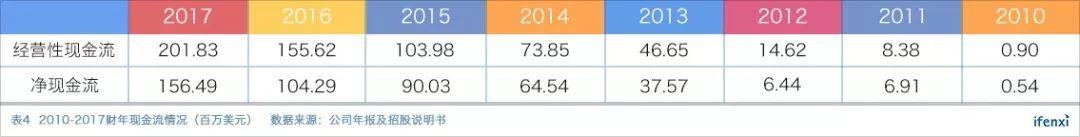

从现金流来看,无论是经营性现金流还是净现金流,都还未出现短缺,且呈现逐年递增趋势。支撑Splunk继续扩大规模的原因之一。

总体来说,近年来随着Splunk的扩张,负债水平也直线上升。但就目前而言,偿债能力还未受到过多影响,仍能支撑其当前的快速扩张策略。

对中国市场的借鉴意义

国内如Splunk一般专注于以日志数据为代表的机器数据的厂商不是很多,少数几家如日志易、LinkedSee等企业,也都还在初创阶段,整体规模与Splunk不可同日而语。

由于产品价格和配套服务不到位,Splunk等国外厂商在中国地区业务开拓并不尽如意,可以说,国内的日志分析市场还处在初期阶段,市场集中度较低。

纵观Splunk发展历程,我们可以得出日志分析领域三个趋势:一、与人工智能、物联网等行业的结合越来越紧密;二、注重产品向多行业的应用以增加成长潜力;三、对于生态系统的重视程度与日俱增,越来越多的资源被用于研发SDKs、APIs。

前两大趋势在国内也很容易看到,而对于生态系统与社区的构建上,国内日志分析领域并不多见,目前日志易也是通过将场景的解决方案以APP形式交付,但与社区创建尚有一定距离。

如Splunk所作的战略选择,单纯只是通过日志分析产品这一工具来创收,发展空间和潜力并不是很大。Splunk快速发展,很大部分在于后期所切入的应用市场具有足够大的市场空间和机会。

由于后发优势缘故,国内企业尽管起步较Splunk晚很多,但在发展路径上完全可以借鉴,当然受限于技术水平和行业发展阶段,最后的营收、市场规模以及格局可能会与国外市场有一定差异。