- 零售

- 移动社交

- 零售科技

有赞抓住移动社交与零售全渠道趋势,五年时间成长为百亿级SaaS公司。目前,有赞的SaaS业务已进入收获期,付费商家规模和收入增长迅速。获得支付牌照后,金融等增值业务具备更大的想象空间。我们预计有赞在2018年将实现盈利,2019年预期估值区间140-180亿元。

诞生于微信生态的拼多多,用三年时间就成长到三百亿美金,展现了移动社交与电商结合产生的巨大能量。

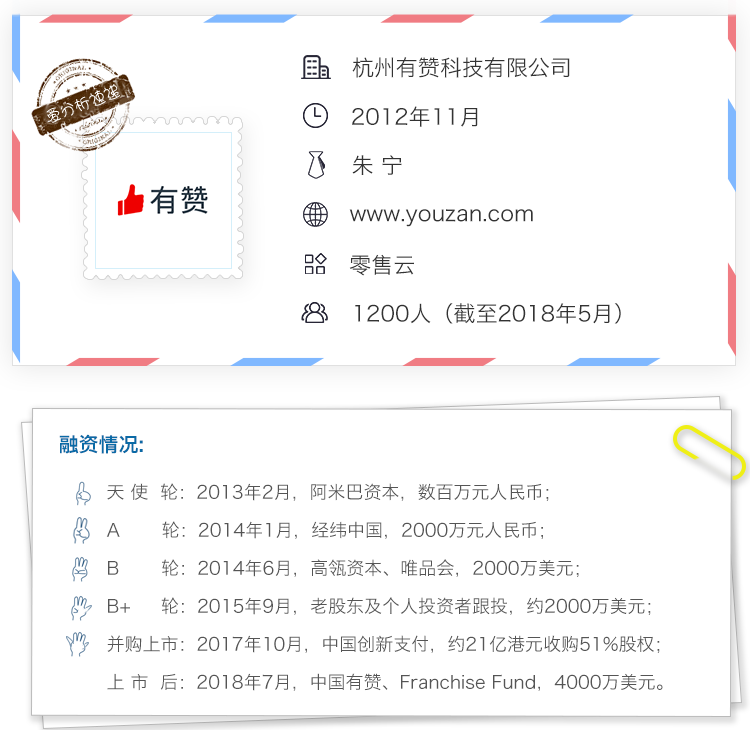

而另一家同样立足于微信生态的零售服务商有赞,则以一种更加“低调”的方式登陆了资本市场。2018年4月,港股上市公司中国创新支付发布公告,宣布完成收购有赞51%股权的交易。6月,上市公司主体正式更名为“中国有赞”。

拼多多代表了微信生态中淘宝式的中心化To C电商平台,而有赞作为一家服务于微信商家的To B SaaS公司,在某种程度上似乎更契合微信生态内流量去中心化的特征。

经过五年多的发展,有赞的业务已进入收获期,SaaS业务收入增长迅速。获得支付牌照后,金融等增值业务具备更大的想象空间。我们预计有赞在2018年将实现盈利,2019年预期收入达到14-18亿元,对应估值区间140-180亿元。

抓住移动社交与零售全渠道趋势,成长为百亿级SaaS公司

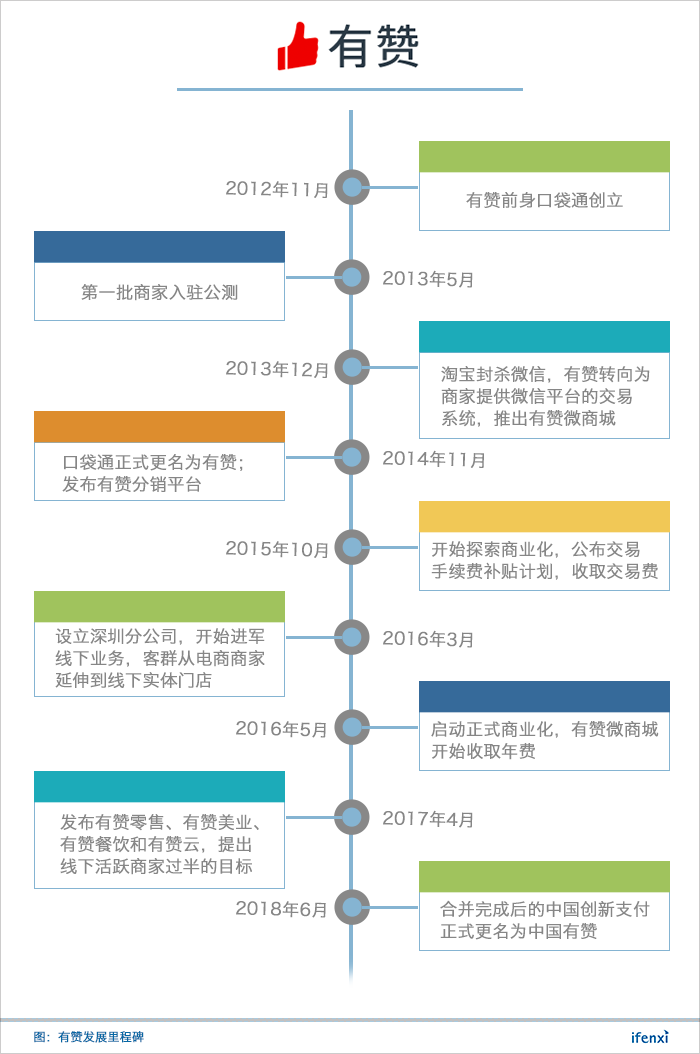

2012年底,曾在阿里担任支付宝首席产品设计师的白鸦,创立了有赞的前身口袋通。

当时,微信、微博等社交平台流量开始兴起,而淘宝等电商平台的流量成本却越来越高。有赞的产品定位,主要是帮助电商商家在微信等社交平台上管理客户,向淘宝引流,从而经营起自有流量。

2013年底,淘宝开始屏蔽来自微信的访问,商家产生了在微信平台建立独立交易系统的需求,以形成从流量获取到交易的闭环。有赞看到这个机会,推出了核心产品有赞微商城。

随着电商和O2O场景的持续渗透,线下门店也需要建立线上渠道,实现全渠道的订单和客户管理。2016年,有赞开始认识到服务线下商家的价值。经过一年的研发,有赞在2017年正式推出了有赞零售、有赞美业和有赞餐饮,加上2018年推出的有赞连锁,形成了面向线下门店客群的新零售解决方案。

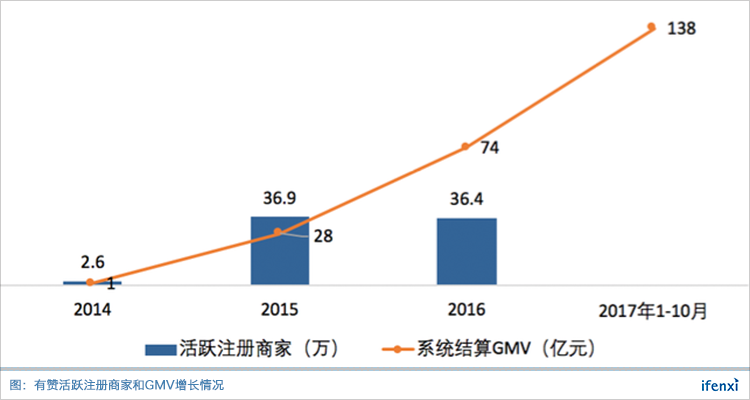

经过不断耕耘,有赞的客户数量增长迅速,触达了超千万中小商家,积累了超过300万注册商家,2016年活跃注册商家36.4万。面对如此体量的客户基数,在商业化方面,有赞经历了从免费到付费的探索历程。

在早期,有赞通过免费甚至主动市场推广的方式积累用户,打磨产品。然而,在注册商家数量快速增长的同时,有效活跃商家的增速却显得比较平稳,免费模式难以走通。2015年10月,有赞开始向商家收取交易手续费。2016年5月,有赞微商城产品开始向新用户收取年费,有赞正式把商业模式转变为SaaS模式。

根据中国有赞2018年中期报告的披露,目前有赞的活跃付费商家超过10万,2018年4月18日到6月底期间贡献电子商贸收入(主要为SaaS订阅收入)超过9000万元,SaaS订阅费预付产生的递延收入2.2亿元,同时第三方支付收入超过4000万元。

据此估算,有赞2018年仅SaaS订阅的现金收入就将超过10亿元,从收入体量来看已经是一家估值百亿级的SaaS公司。实际上,有赞刚刚在2018年7月完成了新一轮4000万美元的融资,交易估值达到20亿美元。

以SaaS产品为核心的四大业务板块

目前,有赞形成了较为完整的业务体系,可以分为SaaS、增值服务、消费者服务和PaaS四大板块。

SaaS是有赞的核心业务,包括移动电商解决方案(有赞微商城)和新零售解决方案两部分。在SaaS的基础之上,有赞为商家提供支付和广告投放等增值服务。

有赞微商城,帮助传统电商和自媒体等商家在微信、微博等移动社交平台经营电商业务,产品包括了开店工具、订单处理、支付、会员管理、营销等功能模块。

新零售解决方案,包括有赞零售、有赞美业、有赞餐饮和有赞连锁四款产品,面向各细分行业的线下实体门店,提供全渠道经营整体解决方案,实现商家的数字化经营以及线上线下订单、会员等的打通。

新零售解决方案的推出,使有赞的目标客群从电商拓展到线下门店,大大拓展了业务天花板。根据有赞2017年10月披露的数据,有赞的商家构成中,线下门店占到75%,电商占17%,品牌方占8%,自媒体占1%,且线下门店占比呈上升趋势。

在PaaS层,有赞在2017年推出了有赞云,将有赞在交易、支付、营销等方面积累的核心技术能力开放给其他开发者,包括第三方软件工具开发者以及有自主研发能力的商家,从而服务有赞难以覆盖的垂直细分领域。有赞云的价值,在于帮助有赞建立起商家服务生态体系。

除了商家服务以外,有赞也有一部分消费者服务,主要包括有赞微小店和有赞精选。其中,有赞微小店是面向个人的手机开店工具,对接平台商家供应链,提供一件代发功能,类似于平台化的云集微店。有赞精选是拼多多模式的C2C精选电商平台,目前约有30万商家入驻,月流水1亿元左右。

有赞为了明确To B服务的定位,曾在2016年10月下线了买家版APP。长期来看,有赞的消费者服务板块更多是为商家提供分销渠道,作为2C电商平台业务的价值有限。

从前端CRM延伸到业务中台,提供一站式解决方案

从产品形态来看,有赞的SaaS产品定位偏向前端CRM,核心是帮商家解决店铺搭建与管理、交易订单处理和营销需求。

根据Gartner的划分,CRM包括Sales(销售)、Marketing(营销)、Service(客服)和Digital Commerce(电商)四个部分。有赞微商城定义自己的三大核心模块为CRM(客户)、SHOP(店铺)和UMP(营销),大体上也涵盖上述四个部分。

而面向线下门店的有赞零售、有赞美业等新零售解决方案产品,除了CRM以外,还需要解决线上线下订单、会员和营销打通的问题。因此,在SaaS产品功能模块上,有赞从前端CRM延伸到了订单、库存、连锁门店管理等业务中台。

有赞的客群以中小商家为主,一般不需要复杂的后端ERP等系统。因此,有赞的SaaS产品基本上覆盖了它们对经营系统的所有需求,可以提供一站式解决方案,有助于提升客户粘性。

获得支付牌照,打开增值业务想象空间

在SaaS产品的基础上,有赞为商家提供的增值服务主要围绕营销和支付。

营销方面,2017年1-10月,有赞的微信广告推广收入为1660万元,2018年数据未具体披露。相比微盟2017年近3亿元的移动营销收入,还有很大的提升空间。

基于CRM的定位,有赞未来的增值业务也必然会更多向营销端延伸。除了通过SaaS产品本身为自带流量的商家提供营销工具以外,通过广告投放实现客户触达也是必然需求,特别是对于品牌方客户而言。

在支付方面,通过与中国创新支付的合并交易,有赞获得了后者的第三方支付牌照,这将有利于支付业务本身毛利率的改善以及相关金融业务的开展。

在此之前,有赞的支付业务主要是作为微信、支付宝等第三方支付机构的渠道,向商家收取的不到1%的交易手续费中,大部分成本需要支付给这些第三方支付机构,毛利率较低。通过自有牌照开展支付业务后,毛利率将大幅提升。

根据中国有赞2018年中期报告的披露,2018年4月18日到6月底期间,有赞的第三方支付收入超过4000万元。随着自有支付业务渗透率的提升,这一部分收入还有提升空间。

此外,自有支付牌照有助于有赞构建资金清算和数据积累的业务闭环,为后续探索商家金融服务奠定良好的基础。

口碑驱动,获客成本较低

服务中小企业客群的SaaS产品,往往会面临销售成本较高,难以覆盖全生命周期客单价的问题。

有赞的SaaS产品基础版定价4800元/年,根据订阅功能和门店数量递增,预计平均客单价在五千元左右。在此基础上,有赞表现出了较高的获客效率。

获客方式上,有赞并没有建立庞大的直销团队,而是主要依靠代理商渠道和商家口碑推荐,并对于商家推荐有一定激励机制。根据白鸦的披露,有赞的客户来源渠道中,超过半数来自老用户商家和同行推荐。凭借对中小商家市场的多年深耕,以及持续完善的产品能力,有赞得以树立起广泛的品牌影响力。在一个产品相对标准化的中小商家SaaS市场中,这种获客方式显得尤为有效。

有赞没有直接披露过获客成本或者客户流失率数据,但我们可以从销售费用做大致判断。2015-2017年,有赞的系统结算GMV呈翻倍式增长,但销售成本基本控制在1亿元以下。

根据我们此前的分析,微盟的获客成本平均在7000元左右。而有赞2017年全年销售费用约1亿元左右,预计付费商家数量超过5万。按此推算,有赞的获客成本应该低于微盟。

对标Shopify,2019年预期估值140-180亿

根据中国有赞的收购公告和2018年中期报告,我们整理出了有赞的相关财务数据。可以看到,有赞的SaaS业务进入收获期,收入增长迅速,且2018年有望实现整体盈利。

中国有赞2018年中期报告并入了有赞4月18日合并后的收入,归入“电子商贸”和第三方支付两项。其中,电子商贸收入超过9000万元,绝大部分为SaaS订阅收入。结合SaaS订阅费预付产生的递延收入2.2亿元判断,预计有赞SaaS业务的月现金收入达到了1亿元左右。同时,电子商贸业务的毛利率也增长到86%的较高水平。

白鸦曾在内部公开信中表示,有赞微商城在2017年Q2实现了盈亏平衡,有赞零售和有赞美业有可能在2018年末实现持续盈利。根据有赞2018年4-6月SaaS订阅收入判断,2018年有赞SaaS订阅收入有望超过5亿元,对应毛利3-4亿元,基本覆盖销售费用和行政及研发费用,实现盈利。

不管是从产品形态还是商业模式来看,有赞都和Shopify十分类似。Shopify主要面向北美市场,为中小商家提供电商SaaS及增值服务,2017年付费商家达61万,并且仍保持着50%以上的增速。

有赞的目标客群主要包括近千万家电商(按淘宝注册商家计算)以及2000万家以上的线下门店(按银联POS机数量估算),并且在向品牌方中大型客户延伸。按3000万左右商家、平均ARPU 5000元计算,潜在市场规模超过千亿元。

伴随着移动社交场景中电商渗透率的提升,以及线下零售商家的全渠道转型趋势,加上小程序的加速,零售SaaS服务市场未来仍有很大的增长空间。从目前刚超过10万的活跃付费商家数来看,有赞还远未触及天花板。

根据中国有赞中期报告,有赞2018年Q1及上半年商家总GMV分别同比增长98%和100%。有赞的收入是基于GMV变现转化,因此预计有赞2019年收入增速将下降到100%左右,与GMV增速大致相当,对应预期收入14-18亿元。以Shopify为对标,给予有赞10倍P/S,对应2019年参考估值140-180亿元。

白鸦曾在内部邮件中放言,未来几年之内要在产品与技术、GMV和收入层面全面超越Shopify。现阶段,得益于中国移动互联网产业的跨越式发展以及有赞自身的积累,有赞在产品与技术层面超越Shopify已不成问题,体现在产品和功能的丰富性以及交易处理能力上。而要追赶甚至超越Shopify的交易和收入规模,不仅考验有赞能否保持付费客户数量的高速增长,也考验中国零售SaaS市场的渗透速度。有赞能否向百亿美金迈进,值得持续关注。