- 金融

爱分析近期发布了美国第三方支付行业老大PayPal的研究,从PC端起家的PayPal,在新兴的移动支付领域已做出有成效的部署,不过依然受到四面夹击,有待市场继续检验。

在本文中,爱分析对美国移动支付领域的龙头Square做详尽的业务分析,并以Square为对标,为电信旗下的移动支付品牌“翼支付”估值20.5亿元。接下来,爱分析还会对移动支付业务模式类似Square的拉卡拉进行业务解读和估值研究,敬请期待。

Square于2009年2月在美国旧金山成立,联合创始人兼CEO杰克·多西(Jack Dorsey)也是Twitter的创始人。

Square于2015年11月在纽交所上市[NYSE:SQ],目前市值约41亿美元,对比其2015年收入12.7亿美元,PS估值系数约是3.2倍。

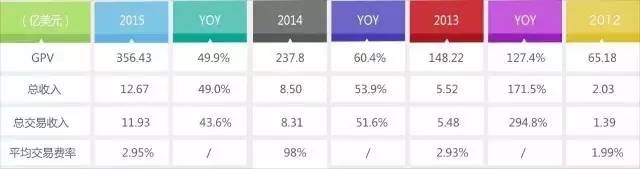

2015年,Square实现交易笔数7亿多笔,交易额达356亿美元,同比增长50%;交易额来自1.9亿张终端用户的银行卡刷卡费用。对比PayPal公布的年活跃用户数1.79亿来看,Square触达的终端用户体量够大。

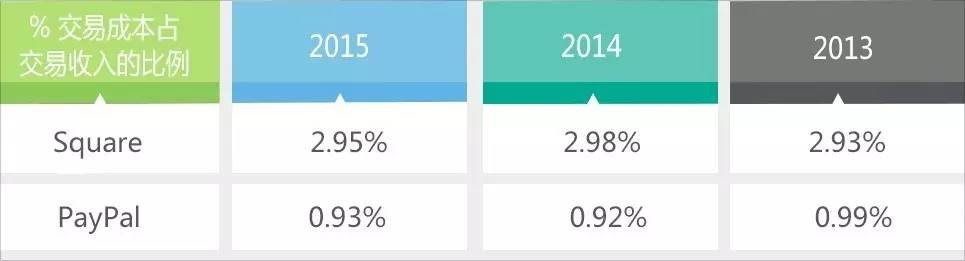

不过,Square目前尚未盈利,2015年净亏损1.8亿美元。爱分析认为,主要原因在于Square的交易成本较高,和PayPal相比,交易额体量还不足以和银行协商更有优势的手续费分成比例。(爱分析在下面表格中通过“交易成本占交易收入”的比例进行对比,而不是采取毛利率,原因是Square有硬件成本支出,需要排除在毛利计算上和PayPal的差异。)

Square交易成本占交易收入的比例大大高于PayPal。来源:Square和PayPal年报,以及爱分析计算

不过,Square的交易成本在交易收入占的比例呈逐年下降的趋势,随着未来交易额的增长,该比例有望继续降低,离营收平衡、甚至扭亏为盈并不远。

2016年上半年,Square的收入同比增速是45%的水平,意味着尽管受到PayPal,Apple Pay等移动支付领域的竞争,Square在长尾的中小商户群体中仍保持自己独特的优势。

搭乘iPhone的顺风车,Square移动支付起势

和网页端起家的PayPal不同,Square从诞生初始就在填补移动支付这一空白领域。通过手机音频接口连接的小型读卡器,Square可以帮助所有移动设备(智能手机,iPAD)用户在任何时间地点都可支持刷卡支付。Square亦得名于方形读卡器的外形。

Square最初的野心是要替代传统POS机,当时北美的POS机市场规模为上百亿美元。POS机主要面向大中型商户,费用高,小商户很难申请。

根据美国人口普查数据,美国约有2,400万家微型商户(年销售额低于25万美元)和3,400万家中小型商户(年销售额25-100万美元),总支付金额每年分别可实现1万亿美金和1.3万亿美金。

然而,这些商户中有超过半数不接受信用卡付款,原因包括:小微商户贡献的绝对收入较小,传统的收单机构不愿意为之承担POS机初装费用及服务费用。加之,美国市场的银行卡收单手续费在3%-5%区间,且收费并不透明,很多小商户并不清楚具体是如何扣费的。

Square的核心竞争力就在于它为美国的中小商户解决了上述痛点。

Square的硬件制造成本比传统POS机低很多,通过免费送读卡器Square Reader来吸引商家,配合Square Register应用程序使用。Square Register APP还支持商家手工输入信用卡号码信息,在没有外接读卡器的情况下,也可以完成信用卡支付。

加之,Square从商户交易额收取的手续费比例仅为2.75%,比传统POS机收单费率低,并且收费非常透明。

Square以商户收单业务为主,也有面向个人用户P2P支付的业务。2013年推出的Square Cash业务有独立APP,类似PayPal和Venmo,可供用户之间进行P2P支付,任何用户可以发送、接收现金,有手机号或邮箱、借记卡或信用卡即可注册;借记卡转账服务免费,信用卡转账以2.75%费率收取交易费。

Square诞生的时机,正是智能手机开始颠覆功能手机市场的时候。白色方块的读卡器外形,和iPhone白色版很搭,简直像是苹果公司出品。

Square获得市场成功后,国内出现多款模仿品,如拉卡拉,乐刷,盒子支付,钱方,立方宝,快刷等一些类square的产品,其中最初只有钱方以商户收单为主,其他主要用于个人消费。

基于产品设计和移动体验,Square可以覆盖各种规模的商户,长尾商户客群包括咖啡厅、快餐车、出租车、个体律师事务所等。从体量来看,Square已是美国移动支付领域的龙头企业。

Square的增长来源主要是被忽略的长尾小商户、独立卖家和移动商户。目前移动支付在美国中小商户的渗透率还是较低,提升空间大。截至今年6月底,Square覆盖的商户还只是数百万级别。

为了扩大交易额(意味着相应能扩大收入),Square也在积极拓展中型、大型商户客群,贡献交易额比例逐年提升,2015年第四季度,大中型商户交易额占比达39%。

大中小商户贡献的交易额比例。来源:Square年报。备注:最大客户星巴克的交易额不包括在内

除了持续优化产品设计和移动体验,Square还推出一系列增值服务,包括营销服务、建站工具、外卖配送、以及商家贷款服务,以提高对新商户的吸引力以及对老用户的粘性。

另外,跟PayPal和支付宝类似,Square也在寻求国际扩张,不过目前的国际化动作只是小试牛刀,未成气候。

除了美国市场,Square早在2012年和2013年,就分别开始在加拿大、日本开展业务,并在今年年初开始进军英国市场。不过绝大部分的收入还是来自美国市场,截至2016年6月底,美国市场收入占比96.5%。

Square收入模式分析:支付+营销、+信贷

Square收入来源主要有4类:交易手续费收入、星巴克业务收入、软件和数据产品收入、硬件收入。

1.交易手续费收入

交易手续费是Square的主要收入来源,共占比90%。

交易手续费收入主要指的是,公司为商户提供银行卡支付服务,并从商户交易额中按一定比例收取手续费。一般手续费比例为2.75%。

也就是说,交易收入=交易额(GPV,Gross Payment Volume) * 手续费率(比如2.75%),因此,GPV是衡量营收能力的核心指标。

2015年,Square的GPV 356亿美元,体量尚是Paypal年交易额的13%左右,不过同比增长50%,是PayPal增速的2.5倍。2016上半年,Square的GPV同比增长43%,继续保持较高的增速。

Square交易手续费收入核心指标。来源:Square年报;注意该GPV数据不含星巴克业务,也不包含用户转账APP Square Cash。

Square一般向商户收取的刷卡服务手续费率2.75%,终端用户没刷卡时的手续费则是3.5%+$0.15(商户可以手动输入远程顾客的信用卡号)。部分大商家可以协议更优惠的费率。Square 还面向小微推出了每月 275 美元的包月套餐,对月营收1万美元以上的商户来说,比 2.75% 的费率更优惠。

相比PayPal Here的手续费率2.7%以及Amazon的2.5%,Square的手续费率2.75%,略高于同行。PayPal Here是PayPal在2012年推出的应用程序+微型读卡器硬件解决方案,和Square类似。

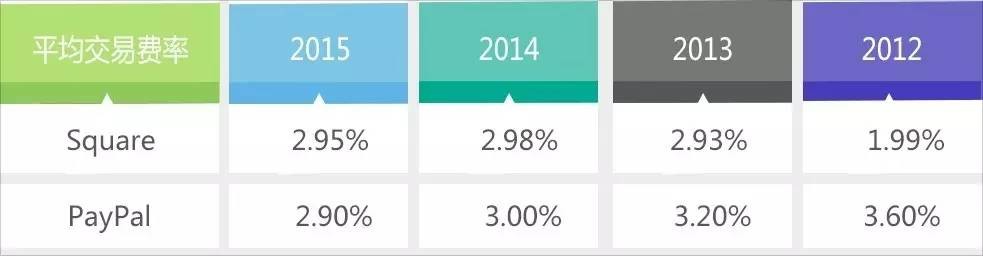

爱分析以平均交易费率=交易收入/GPV的方式计算Square的实际交易费率,2016年上半年为2.93%,比PayPal的实际交易费率只是略高。(由于Square年报公布的GPV并不包括最大客户星巴克的刷卡交易额,爱分析在计算时选的交易收入数据也不包括星巴克业务。)

Square平均交易费率略高于Paypal。来源:Square和PayPal年报,以及爱分析计算

不过,Square的交易成本在TPV中的占比明显高出PayPal一截。交易成本是指发卡银行、自动清算系统(ACH系统)等从商户交易额的手续费中分成,以发卡银行为主。主要原因是,PayPal去年交易额总量是Square的8倍,可以和银行协商到更优惠的分成比例。

2016上半年,Square的交易成本占TPV的比例约为2.93%,过去三年也是大致比例不变,该比例约是PayPal的3倍。爱分析在计算Square该指标时时未包括星巴克业务。

Square交易成本率大大高于Paypal。来源:Square和PayPal年报,以及爱分析计算

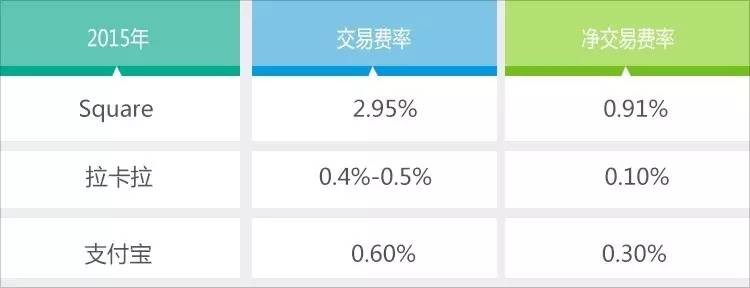

Square从商户收取的手续费还需要和发卡银行、自动清算系统等进行分成,其中发卡银行的分成是大头。扣除这部分交易成本后,Square的净交易费率是1%的量级,是PayPal的一半。爱分析认为,交易成本高是Square至今仍未盈利的主要原因。

PayPal的净交易费率高于Square一倍。来源:Square和PayPal年报,以及爱分析计算。爱分析的上述估算方法是,交易费率=交易收入/交易额GPV;交易成本率=交易成本/GPV;净交易费率=交易费率-交易成本率

不过,Square的交易费率水平还是远远高于国内的第三方支付。根据爱分析调研了解,国内主流的线下POS收单机构(银联商务,拉卡拉,随行付等)的净交易费率约是千分之一的量级,相比Square和PayPal显得非常薄利;而绕过银联渠道的支付宝的净交易费率千分之三在国内已是很高的水平,依然只有Square的1/3。

Square与国内的收单费率对比。来源:Square年报、拉卡拉公开披露,以及爱分析调研。

2.星巴克业务:最大客户,倾力迎合

另外,Square财报对来自星巴克业务的交易收入做了单独披露。星巴克从2012年开始和Square合作,是Square唯一一家贡献收入比例超过10%的大客户。

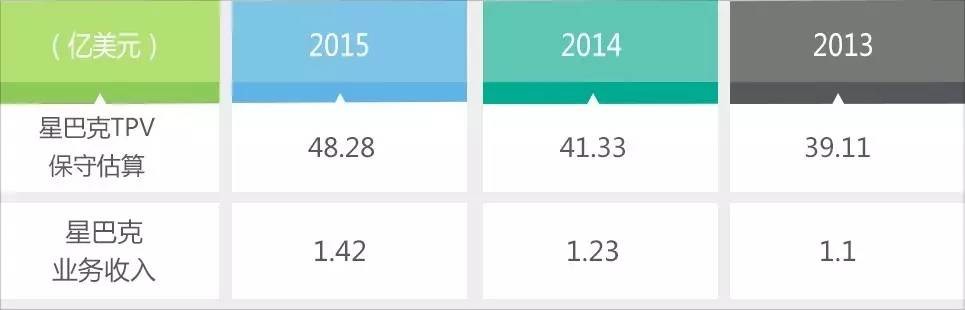

爱分析根据Square的平均交易费率,保守估计星巴克2015年通过Square的交易额至少在48亿美元以上,由于大客户的优势协议,星巴克的交易费率应低于平均水平,因此实际交易额会更高。星巴克年报显示,2015年营收近192亿美元,意味着在美国市场通过Square的移动支付渗透率挺高。

爱分析根据Square年报数据,对星巴克交易额保守估算。

2011年是移动支付热度很高的一年,Square是首家提出移动支付的公司,但叫好不叫座,支持Square的商户数有限。星巴克成为了使用Square服务的第一大商家,Square想借此培养终端用户的使用习惯,从而扩大商户使用的市场份额。2012年8月,Square获得星巴克2,500美元的投资,星巴克CEO Howard Schultz亦加入Square董事会。

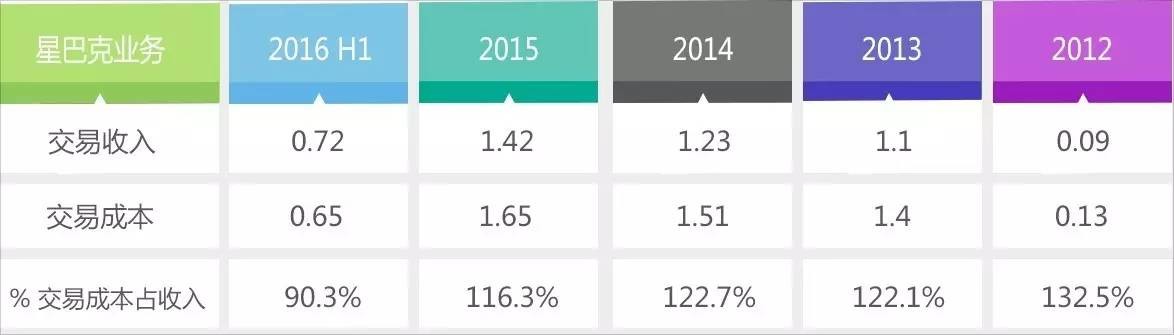

Square为了星巴克带来的终端用户口碑,不惜赔本做生意,2015年在星巴克业务上亏损近16%。

星巴克业务的交易成本高于业务收入。来源:Square年报,以及爱分析计算。

2014年12月,星巴克宣布,将从Square迁移到另一种支付工具。主要原因是星巴克2013年即在美国市场推出了自家的移动支付;星巴克CEO也在2013年退出Square董事会。

不过双方还会继续合作,主要在移动支付领域之外:当消费者在星巴克刷信用卡时,Square负责后台的结算程序,继续合作的原因是,Square能从美国银行(Bank of America)的协议中获得更好的结算优惠。

目前,星巴克贡献营收占比从2013年的21%下降到2016上半年的9%。不过从2015年10月开始,Square和星巴克协商的服务费率提高了,因此今年上半年,星巴克业务一反多年来的亏损,开始盈利。

3.软件和数据产品收入(包括信贷服务 )

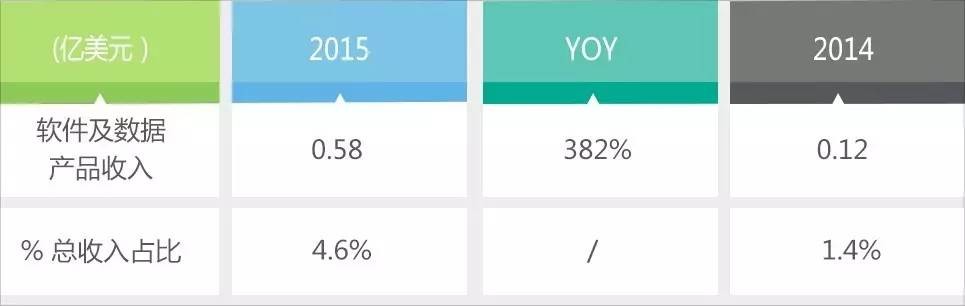

软件和数据产品收入主要由Square Capital和Caviar收入构成,其他还有POS机服务、营销服务等增值服务收入。2015年该分类收入同比增长近4倍,主要来源于信贷服务的增长。

软件和数据产品收入规模。来源:Square年报。

其中,Caviar是Square于2014年8月收购了送餐服务公司,总部位于旧金山,为小餐馆提供外卖外包服务,目前作为Square面向餐饮商户提供营销服务的一环。

Square Capital是Square推出的金融服务,和PayPal类似,通过“支付+信贷”模式扩大营收,并且可以提高小微商户在支付业务上的粘性与忠诚度。

Square最先推出的短期流动资金垫款MCA(merchant cash advances),2014年5月启动,作为正式的商户信贷产品之前的试水。

MCA采取的是偏保守的“白名单”模式,主动向条件符合的商户提供短期流动资金。预付款金额基于商户的交易历史,通常1万美金以内,第二个工作日到账,并没有设定固定的还款期限。

还款方式是,商户贷款后,Square从此后的顾客交易中自动收取固定比例的金额(该比例由Square和商户协商)。在还款期间,根据协议,商户需将Square作为独家支付服务提供商。

2015年,Square共实现放贷4亿美元,跟它的收入体量相比,规模很一般。

Square的类信贷业务规模。来源:Square年报

2016年,Square正式推出了商户贷款。在贷款产品上,Square也是向“白名单”商户放款,衡量标准包括:商户的历史交易额,交易次数,银行拒付情况,增速,使用Square多久等指标。

资金端来自于合作银行,银行购买商户信贷的全部权益、利息。盈利模式是,Square打包出售商户贷款时,向第三方投资机构收取办理费。同时,Square还向合作机构收取服务费,由于商户贷款后还款方式是Square从商户交易额中扣款。

截至2016年6月底,Square完成了MCA产品向贷款产品的转化。2016上半年,Square向银行打包出售超2亿元的商户贷款;相比去年全年的MCA规模,增速一般。

Square的信贷业务规模。来源:Square半年报

“软件和数据产品收入”的其他收入类别还包括,礼品卡收入,以及增值服务:用户预约管理工具,实时到账,用户管理工具,店员管理工具,店员发工资工具等。

其中,实时到账功能(Instant Deposits)也有类金融服务的特质。Square等收单机构普遍采取T+1账期,也就是商户在下一个工作日即到账;Square商户在加付1%手续费后,可以实现用户交易额实时到账。

4. 硬件收入

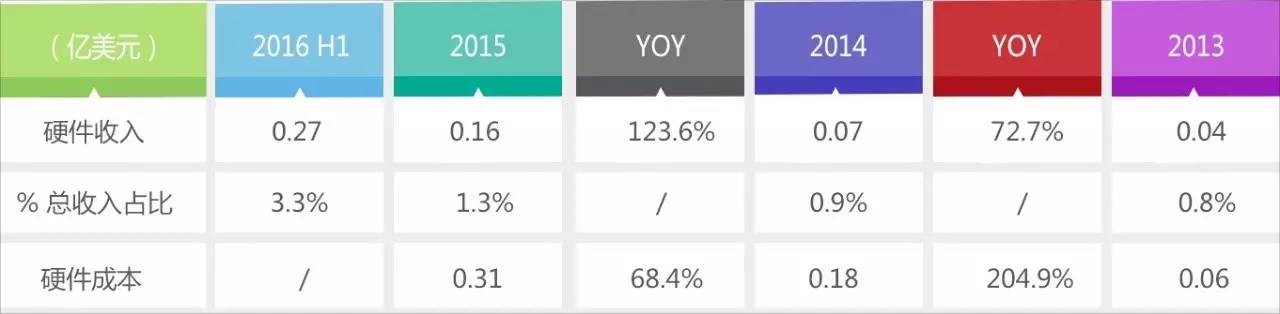

Square为商户提供免费版的读卡器,付费版硬件则以低于生产成本的亏损价出售,从商户交易额中收取手续费是低价甚至免费提供硬件的主要目的。用户可以从苹果店、沃尔玛、百思买、塔吉特等大型连锁零售店购买。

Square的免费版和付费版硬件功能

2016年上半年,Square的硬件收入同比增长371%,意味着新商户增速不小。除了很多新商户会倾向于购买功能全面的新版Square Reader、Square Stand之外,部分老顾客也会逐渐付费替换。

Square的硬件收入规模和增速。来源:Square半年报。

翼支付对标估值:20.5亿元

Square目前市值近41亿美元,对比其2015年收入12.7亿美元,PS估值系数约是3.2倍。

翼支付是中国电信旗下的移动支付品牌,2011年3月成立,背靠电信用户流量,增长迅速。截至2016年6月底,翼支付的月活量是移动支付领域Top5第一梯队。

除了支持生活便民、理财保险、转账还款、手机充值、水电煤缴费等之外,翼支付也是电信旗下P2P理财贷款平台“甜橙理财”支持的支付渠道。

根据中国电信披露,2015年,翼支付活跃用户超过4千万,交易额超过7,700亿元,同比翻番。2016年初,中国电信高管公开表示,今年翼支付的交易额目标是1万亿元,意味着同比增速可能放缓至30%左右。

爱分析根据行业费率水平估算,翼支付去年交易收入约是8亿元的量级。

综合考虑收入体量、增速、净交易费率、移动支付领域的市场地位、资产流动性等因素,在对标Square的PS 3.2倍基础上给出0.8的系数,估值为20.5亿元。

需要说明的是,翼支付的运营主体是电信子公司,天翼电子商务有限公司,甜橙理财也属于该公司业务;爱分析本次估值仅限于“翼支付”移动支付业务,并不是对于天翼电子商务有限公司的估值,因此不包括对甜橙理财业务的估值在内。