- 消费金融

- P2P

- 车抵贷

- 金融

点牛金融运营数据异于同行业可比公司,客群不明,借款需求难以理解,且招股说明书与官网披露数据存在不一致。在不承担获客和逾期风险情况下,点牛金融能与线下贷款中介公司和担保机构达成合作,收取可观费率。

在监管规定P2P个人借款不得超过20万的要求出来之后,P2P平台对车贷资产的追逐兴起。相比与现金贷或其它场景分期,车抵贷贷款额度较高,有抵押物风险较小,且符合资产分散特点。

不久前刚在美股披露招股说明书的点牛金融,是第一家申报IPO的车抵贷P2P平台。

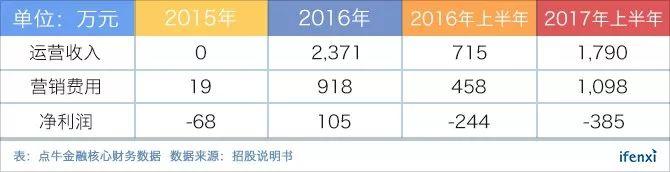

2015年成立至2017年6月,点牛金融累计撮合贷款7.3亿元,与行业头部的微贷网(累计撮合贷款1500亿元)、投哪网(累计撮合贷款480亿元)相比,属于规模较小的车抵贷平台。2017年上半年,点牛金融营收1,790万元,净亏损385万元,尚未实现盈利。

车抵贷为唯一业务,面向个人和小微企业

点牛金融目前只向有汽车作担保的借款人提供贷款,用于担保的汽车必须为借款人所有,每笔贷款金额不得超过抵押物价值70%。

点牛金融为个人和小微企业提供撮合贷款。对个人客户,点牛金融的目标客群是年龄在16-60岁左右,芝麻信用分620以上,有稳定工资且无不良征信记录的人群。就小微企业而言,须有营业执照,小微企业法人代表需满足对点牛金融个人客群设定的标准。

据招股书披露,2017年二季度,点牛金融有68%借款人为个人客户,其余为小微企业客户。

获客方面,点牛金融获客分为线上和线下两种方式。线上通过社交媒体、搜索引擎和营销活动等,主要用来获取投资者。线下依靠贷款中介和担保公司介绍获取借款人。

风控上,点牛金融风控同样由线上和线下双渠道进行。线下依靠合作的贷款中介和担保公司对客户提供的信息进行核实。线上依据第三方数据进行分析,确认征信情况和个人信息。同时,为降低风险,线下合作公司多数情况下需为借款人提供担保。

点牛金融收入来自于借款人支付的第一笔交易费和贷款存续期内缴纳的管理费。借款人实际缴纳的费率,依据借款人选择的产品设定,每种产品都有不同期限与额度。

大额度高频次借款用于消费升级,异于同行业可比公司

2017年一季度,点牛金融个人借款人件均借款16.4万元,小微企业借款人件均借款9.2万元,其中个人贷款占比68%。由这组数据看出,个人件均高出小微企业近70%,而一般情况下,企业经营性贷款会高于个人消费性借款,点牛金融并未给出其数据“独特”的解释。

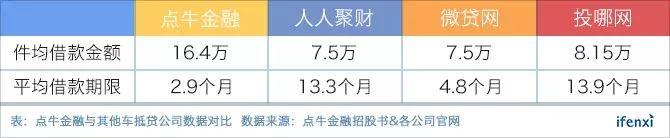

同样在件均上,相较于市场上其他P2P车抵贷公司,点牛金融个人借款人件均为16.4万元,微贷网、投哪网和人人聚财等车抵贷公司件均都在7-8万元左右,点牛金融件均是同行两倍,而平均借款期限却远短于其他车抵贷公司:点牛金融平均期限2.9个月,同行最短的也在5个月左右。由此说明,点牛金融客群相较于其他P2P公司,有更高额度和更短周期的借款需求。

2017年上半年,个人借款人平均借款6.57次,小微企业借款人平均借款7.53次,平均不到一个月就会再次借款,而点牛金融最短借款期限为30天,且每次借款未还清都无法用原抵押物进行再次借款或借新还旧,只能用新抵押物进行借款。

据此推测,点牛金融借款人都拥有两台以上车辆,才能满足其高频次借款需求。

招股书中称,借款多用于装修、买车、旅行和教育。但根据频次分析,装修、旅行和教育,很难产生如此高频次且短周期的需求,点牛金融服务的客群实在让人难以理解。

依靠导流获取借款人,获客人数披露不一致

点牛金融获客分为线上和线下两种方式。线上通过社交媒体、搜索引擎和营销活动等,主要用来获取投资者。线下依靠贷款中介和担保公司介绍获取借款人。

对比招股书和官网披露数据,2016年和2017年上半年借款人数存在巨大差异,投资人数也存在一定区别。如2016年,招股书披露借款人数为22人,官网却披露借款人数为943人,官网披露人数是招股书的43倍,投资人数也相差2,599人,真实获客人数较难判断。

良心导流机构,不仅担坏账且收费低

点牛金融贷款借款期限分为30-360天,其收入来源于借款人支付的第一笔交易费和贷款存续期内缴纳的管理费。

根据招股书数据,2017年上半年,点牛金融平均借款期限在89天左右,交易费平均费率2.31%,管理费平均费率3.1%,这是89天的费率,则年化交易费率约为9.5%,管理费年化费率约为12.7%,即点牛金融收取的年化平均费率在22%。

除向点牛金融缴纳22%的费用和给投资人10%收益率以外,招股书还透露借款人需向线下贷款中介和担保公司支付费用,该部分费用不在点牛金融费率中体现。

线下贷款中介和担保公司承担了获客和风险,理论上应当从贷款中获取收入大头,意味着收取的费率应当高于点牛金融,如果是此种情形,则借款人负担的综合年化费率将超过50%,什么样的借款人,会每个月借一笔16万元且年化利率超过50%的贷款用于装修、买车、旅游?

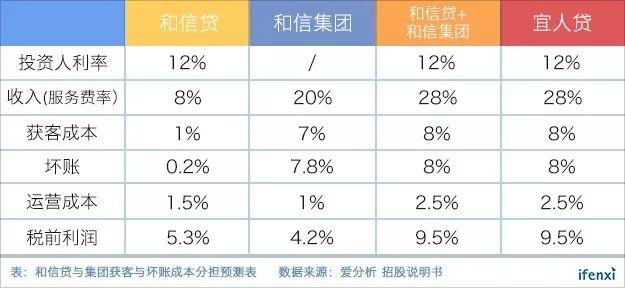

如果线下导流的贷款中介和担保公司收取的费率低于点牛金融,我们可以对比同样由线下导流做大额度借款的公司——宜人贷与和信贷(参见:集团导流且承担坏账,作为资金端的和信贷能值30亿?| 爱分析调研)。宜人贷、和信贷的借款人承担的综合年化利率在40%左右,宜信收取6%的导流费但宜人贷需承担8%的坏账,和信贷虽然不承担获客和坏账成本,但收取的费率远低于集团线下导流部分。

参考宜人贷与和信贷,承担坏账和一定的获客成本可获取高于线下导流机构的费率,不承担坏账和获客成本则费率应低于线下导流机构,而且宜人贷、和信贷的导流皆来自集团内部,因此可享受到获客和坏账等各方面的“福利”,点牛金融不承担获客和坏账,但收取费率超过线下导流的合作机构,如此良心导流机构何处去寻?

综上,点牛金融存在一些难以理解的问题。第一,点牛金融运营数据异于同行业可比公司,客群不明,借款需求难以判断;第二,招股书与官网披露借款人数不一致,业务发展实际情况不易判断;第三,线下贷款中介和担保机构的合作模式不清楚;第四,借款人APR存在超过国家红线的可能性。

声明:本报告所有内容,包括趋势预测等,由爱分析根据公开资料独立分析得出,仅供读者参考,不构成投资建议,据此入市风险自担。