- 汽车金融

- 消费金融

- P2P

- 农村金融

- 金融

久亿科技成立于2014年,创始人王坤曾前后在国开行下属基金任投资总监、红杉资本任基金经理。2016年1月,久亿科技获得辅仁控股3.9亿元融资。短融网是一家P2P平台,作为久亿科技集团的资金端,目前平台待收余额约10亿元。

短融网作为资金端,能获得大约4%的服务费,用以覆盖运营、人力等成本。目前短融网团队80余人,处于盈利状态。

资产端部分,久亿科技当前主要是有农贷和车贷,正在大力发展线上消费金融资产。

客户经理是获取农贷资产的有利手段

根据国家统计局数据,2015年末我国约有6亿农村人口。众所周知,农业、农民基本上无法获得传统金融机构的贷款支持,故而不少机构瞄准农村金融这一市场。广阔天地,大有可为。

久亿科技在2016年初开始布局农村金融,采用总部、大区、县域三级管理的方式,目前共有苏北、华北、河南、陕甘宁、两湖、川渝、云贵七个大区,共90余个县域网点,为这些地区的农民提供种养殖经营贷款。

根据爱分析调研结果来看,从事农村金融最有效的方式依旧是客户经理线下获客,上山下乡到农户家中拜访。久亿科技农贷部分目前有1300余人,其中客户经理约850人,采用到村子里陌拜、拉横幅、发传单、做展会等方式获客。

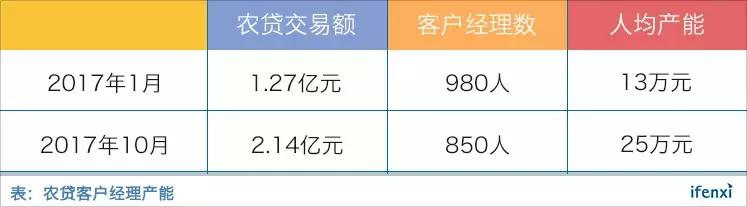

根据短融网公布数据,今年1月份撮合交易额约2.63亿元,来自农贷的资产约1.27亿元,当时农贷约有980名客户经理,单月人均产能约为13万元;10月份撮合交易额约4.02亿元,其中来自农贷的资产约2.14亿元,每个客户经理单月产能约为25万元。

根据这组数据可以发现,农贷交易额增长主要来自客户经理产能的增加,原因包括随着时间推移客户经理业务能力在成长、客户资源积累更丰富以及淘汰业绩不好的县域等。

根据久亿科技预期,目前客户经理的产能已经到了很优秀的状态,人均产能虽然仍有继续挖掘空间,但未来农贷交易额想要大规模增长还要靠扩充客户经理团队。

风控方面,农贷与城市消费贷、经营贷截然不同,首先农民缺乏金融相关的信息,传统靠央行征信、工资流水进行授信的方式行不通;其次农民网购、在线支付等线上数据也不足,无法依赖当下流行的大数据方式进行风控。

现有从事农村金融业务的企业在风控上均比较接地气,短融网风控包括几个维度,一是调查贷款人在当地的口碑、居住经营情况、家庭稳定性等信息;二是看贷款人的还款来源,即经营何种产业,现金流是怎样的,经营稳定性等,以此保证用户的还款意愿和还款能力。

车贷转向信用贷款

车贷是久亿科技一直在深耕的资产,2016年7月久亿科技收购了在华中地区从事车贷业务的齐海金融,将本身的车贷业务纳入齐海金融内统一运营。目前车贷团队有六七百人,在武汉、青岛、厦门、北京等20多个城市有网点,通过直营以及与机构合作的方式进行获客。

车抵贷行业的竞争在逐渐加剧,久亿科技在逐渐降低车抵贷产品的比例,现在主打的产品是二手车分期,即向车主提供信用贷款,其中车的价值会作为车主信用评估的重要维度。

根据短融网公布的数据,2017年10月短融网来自车贷部分的交易额为1.88亿元,占其资产来源的46.8%。

近日,爱分析对久亿科技集团CTO、短融网总经理杨夏耘进行了访谈。杨夏耘曾任职于中国农业银行软件开发中心,并担任互联网金融产品研发部负责人,具有15年金融产品设计、研发经验。现摘取部分访谈内容如下。

短融网会保持资金主要来源角色

爱分析:理财端如何获客?

杨夏耘:推广获客分几部分,第一是信息流投放,比如在今日头条等渠道投放信息;第二是在应用市场上投放;第三是在新媒体渠道投放。此外还包括一些运营手段,比如引导客户邀请身边用户等。

爱分析:获客成本怎么样?

杨夏耘:获取一个质量好点的用户大约要五六百元,这里的质量好指的是复购率高、留存情况好。简单获取一个用户成本可以做到很低,但其实没有价值。我们留存率按照投资周期来看,平均下来能达到60-70%,客户质量整体还比较好。

总体来讲,线上获客压力比较大,根据网贷之家和网贷天眼去年七月到现在的数据,每个月投资用户稳定在300-400万之间,按照3个月一次复购来看,大约有一千到两千万的存量用户。

在这样的规模下,新增用户不像前几年那么多,获客成本就很高。另外渠道质量也在变差,因为渠道经过多轮清洗,就那些客户了。再者客户更加逐利,比如找出排名前五十的平台,选出其中几个比较靠谱的,哪个利率高就投哪个。

爱分析:短融网是否会从外部获取资产?

杨夏耘:现在不从外面拿资产,如果平台特别大的话要从多方获取资产,保证资产的分散性。从外面拿资产需要有专门的商务、风控、财务和法务团队,进行合作、尽调、风控和资产管理及特别是对风险资产进行识别和定价,专业性较高,运营成本也不低。现在都是内部资产,我们每天能看到贷后情况,非常放心。

爱分析:目前资金端完全是短融网在做?

杨夏耘:也会接一些别的资金渠道,但是主要是短融网。资金比较紧张的时候会多接一些外部资金,不是特别紧张的时候百分之八九十的资金都是短融网提供的。

爱分析:自建资金端其实成本很高,资金占比中是否会逐渐弱化短融网的作用?

杨夏耘:我们会推出去一部分资产,但从集团布局来看,短融网是一个比较稳定的资金来源。其他的资金源本身是波动的,比如银行资金收紧以后可能就不给你放款了;P2P监管规则一变,其他P2P平台也不给你放款了;信托、保险,这些资金渠道都会有变数。所以从集团布局来看,我们还是希望资金、资产平衡发展。

爱分析:短融网和资产端独立核算,风险计提放在哪部分?

杨夏耘:风险计提由集团层面负责,按照资产类型和表现不同,动态进行风险计提。

未来会增加消费金融资产

爱分析:线上资产有何布局?

杨夏耘:我们今年四五月份成立了一个数字金融事业部,目前已经上线了一款大额线上信贷产品,借款额度在5000-10万之间,周期在一年左右。

我们前期主要在做几个事情,一是更深入进行客群分析,跑一定量的数据,才能刻画客户及其特征,然后更精准地做市场投放工作。

第二是反欺诈,对一方欺诈和三方欺诈特征进行分析。

第三是选择渠道,现在渠道成本越来越高,而且大额贷款通过率低,复借率没有小额高,又会拉高获客成本。

第四是在发展过程中找一些风控的先验性指标和维度,验证我们的风控模型是否靠谱,我们不能等到完全跑完一个信贷周期,才能知道我们风控模型是否靠谱。

爱分析:除了推出线上产品外,数字金融事业部还有哪些职责?

杨夏耘:数字金融事业部是承担着集团整体的数据风控、建模和分析工作。对于农贷和车贷,我们主要做的能不能借和借多少的问题。通过模型区分好客户和坏客户,好的直接通过,坏的直接拒掉,得分在中间的客户重新评估一下,逐步提升机器判断的比例,帮助线下团队提高效率,进而降低成本。

我们也做了评分卡模型,并持续优化,提升整体农贷和车贷的风控表现。

从去年到今年我们一直在调整评分卡模型,包括参数和粒度,效果还是比较明显,逾期和分数呈现比较好的相关性。基于评分结果,我们也会做一些风险定价。

爱分析:农贷产品的借款用途是怎样的,我们会跟踪借款流向?

杨夏耘:我们选择相对比较小的散户,件均5万元左右,通过广度降低风险。农户借款主要用于种植养殖,比如进饲料、化肥。

我们会关心资金用途,客户经理会经常去做回访,但不会做限制。因为农民生产经营和日常消费的资金是不分的,如果不能切入到供应链上下游的强关系中,很难做到资金和信息的闭环,所以限定资金用途意义不大。

爱分析:农贷产品还款周期是怎样的?

杨夏耘:有6期、12期、24期的产品,比较标准化,没有根据每个产业的特点去做适配。因为农村地区比较分散,各地状况也不一样,如果做到适配的话,需要推广、培训、财务核算和绩效激励等配套工作,所以我们的产品主要是等额本息,按月还款的,有部分X+Y的产品,也就是X周期只还息,Y周期等额本息,同时提供循环贷款和续贷来满足客户需求。

还有一个原因是,农村地区的一些借款用户对财务敏感度不高,如果一年还一次的话会存在很多风险,我们希望通过每次还款评估一下用户状况,比如其财务状况是不是稳定。

爱分析:农贷产品的利率是多少?

杨夏耘:服务费与利息合计,月息1.5-2.0之间。

爱分析:明年客户经理团队会大规模扩张?

杨夏耘:从当前的状况看,我们会根据业务规划做适当的扩张,主要取决于我们的人员储备。

爱分析:农贷部分剩下的利差能覆盖成本吗?

杨夏耘:农贷部分目前不考虑前期投入是盈亏平衡的,单店其实是盈利的。但考虑到前期投入,有一个计提和摊销的过程,但经过两年的努力,整体上已基本盈利。基本上,单店做到每月150万到200万,单个客户经理每月15万左右的产能就可以盈利了。

爱分析:车贷产品和传统车抵贷有何区别?

杨夏耘:车贷主要以不押车业务为主,全款车,分期车都可以做,也有部分车底贷业务。不押车业务,是一个偏信用的产品。简单说是基于人的信用做准入和定价,基于车给他授信额度。

爱分析:车贷信用额度会跟车价挂钩?

杨夏耘:会有,因为一旦借款人违约了,会进行催收,车是主要的标的物。