- 嘉信理财

- 金融

资管行业迎来历史性机遇

时下关于理财有一句流行的话,叫做人不理财,财不理你,显然富起来的人们都开始意识到了理财的重要性,大妈们豪气地炒股、炒黄金的新闻总是上头条。

中国的理财行业确已迎来爆发增长的历史性机遇,随着人口老龄化,实体经济里的资产开始向金融资产转移,据估算,到2020年中国的财富管理市场将高达100-120万亿,相比于目前的市场规模有3-4倍的增长。

但随着央行宽松政策,社会整体利率走低,余额宝等宝宝们的收益率不断下滑,让小伙伴们欲哭无泪。显然,只靠把工资存在各类宝宝里的理财方式已经out啦。

在此形势下,互联网金融公司抓住机遇,打造财富管理的平台,提供资产管理的一站式解决方案。而在金融业高度发达的美国,财富管理行业已经领先发展了近半个世纪,诞生了一批资管巨头,嘉信理财就是其中的杰出代表。以人为镜,可以知得失,让我们把目光投向大洋彼岸。

嘉信理财,是美国领先的个人金融服务公司,从早期的传统证券经纪商转型而来。早期通过折扣券商的模式吸引大量客户,之后通过顾问的方式,优化资产配置,管理资产达万亿。

从养鸡场走出的传奇创始人

美国不愧是创业的热土,不乏各种传奇。嘉信理财的创始人查克爷爷,就是位传奇企业家,其人生经历不亚于著名的肯德基的创始人山德士上校,他们都是属于大器晚成型的。

查克早年卖过核桃、养过鸡(这点和肯德基爷爷有缘分啊),办高尔夫球比赛,甚至开过基金公司,连续地创业锻造了查克顺势而为的敏感性。在斯坦福大学MBA毕业之后,查克创办嘉信理财,以不断主动创新求变闻名。

在查克的自传中,他提到在核桃生意中,要把精力集中在便宜但数量充足的核桃上,薄利多销,以抓住客户对物美价廉的核桃需求。这样的童年经历,在以后查克的公司经营中也有不少体现。例如嘉信理财一直强调的“客户需要我们做点什么”的思维方式,以客户需求为中心,在客户需要廉价服务时适时推出折扣券商。

永不停歇的创新之路

聚焦今天中国的资管行业,在国金、东方财富,甚至陆金所、蚂蚁金服、微众银行这样的互联网金融巨头的身上都能找到嘉信理财的影子,可见其模式的影响力。嘉信理财45年的发展历程,确有很多值得我们借鉴之处。

嘉信理财是美国最大的投资服务公司,目前的市值约为380亿美金。总部位于美国旧金山,在全美45个州有超过330家分支机构。截至2015年12月,嘉信的资产管理总额达2.5万亿美元,活跃交易账户超过1000万个,公司员工约为16,000人。

嘉信理财的前身“第一指令公司”成立于1971年,1975年美国国会通过了「证券交易修订法案」,废除了拥有183年历史的固定佣金制度。当时大部分券商都维持了原有的费率。嘉信抓住了这个历史性机遇,开辟了折扣经纪商的全新模式,向个人投资者大幅降低手续费。

1983年,美国银行5500万美元收购了嘉信理财,此后嘉信开始了多元化业务,推出了例如Schwab One(统一账户), Mutual Fund MarketPlace(公募基金销售)等财富管理服务。

1987年,创始人查克爷爷以2.8亿美元的价格收回嘉信理财,同年9月在纽交所上市。2000年左右互联网时代到来,嘉信转型互联网券商,推出了佣金更低的eSchwab服务,经受住了短期由于收入减少带来的阵痛,在市值先缩水20%之后实现了数倍的增长。查克也因此被福布斯杂志称之为“在线经纪之王”。

2000年后,美国金融迎来了混业经营,启动了Schwab Equity Ratings(股票排行榜项目),为股票研究提供支持,并于2003年创办嘉信银行。

2008年金融危机以后,被动化投资热潮兴起,嘉信顺应潮流,着力发展ETF。目前嘉信理财的业务,已经完成覆盖证券经纪,财富管理,零售银行三大板块。

2016上半年,嘉信理财实现营业收入35.92亿美元,在并购领域,2012年并购了从事资产管理服务的Thomas Partners,2011年又并购了网上券商 OptionsXpress。

目前嘉信理财集团的主要业务组成包括传统的证券经纪业务(包括线上线下的交易网点),财富管理业务(自营和代销的公募基金和ETF)以及零售银行业务。拥有3 家子公司:Charles Schwab & Co., Inc(证券经纪公司)、Charles Schwab Bank (银行)、Charles Schwab Investment Management, Inc(资产管理公司)。

巨无霸资管业务,转型ETF被动投资

2015年底,嘉信理财的资产管理规模AUM达到2.5万亿美元,同比增长2%,从2011年到2015的复合增长率到达11%。不过增长的主力由传统的公募基金转为ETF,结构已经发生了变化。

由于金融危机后美国证券市场波动加剧,投资者逐渐接受被动化指数投资,同时ETF的费率也比公募基金低,导致投资者大量转向ETF投资。从表中可以看出ETF的费率只有公募基金的一半,对投资者有很大的吸引力。

数据来源:嘉信理财年报

从下表中可以看出,ETF的AUM增速远高于公募基金,ETF的AUM从2011年时的1228亿美金,增长到2015年的2632亿美金,增长了一倍多,年复合增长率达到21%。相比而言,公募基金5年的复合增速只有9%。

数据来源:嘉信理财年报,单位:十亿美金

资产管理的周期属性弱于券商,金融混业经营之后的嘉信理财业绩更加稳定,一般来讲,中国的公募基金,存续规模呈现牛市激增,熊市阴跌的特征,所以基金在熊市里也能维持较大的规模。

机器人来了,领跑智能投顾创新

智能投顾,毫无疑问相对于人工的投顾有着巨大的优势,首先其成本低廉,效率高;其次,资产配置公开透明,目标用户范围广;同时,与客户之间没有利益冲突;避免情绪影响决策;传统投顾的费用在1%,美国的智能投顾费用在0.15-0.35%之间。

嘉信理财凭借其2.5万亿美金的AUM规模和1千万的活跃用户,在智能投顾的战略转型上占有优势。

嘉信理财于2015年第一季度推出了业内首款“智能投资组合管理系统”,实行零咨询费率。同时,美国投资者目前的偏好由公募基金向ETF的转型,使得智能投顾有了很大的发展空间。

截至2015年底,在嘉信理财的平台上已经有53亿美元的资产应用智能投顾。目前嘉信理财的智能投顾的AUM为业内最高,超过Wealthfront的30亿和Betterment的50亿。

相比而言,国内智能投顾业务则面临着不利的金融监管环境。具体来讲,智能投顾有三个主要的环节:风险测评,ETF投资和账户自动交易。风险测评国内的财富管理公司都能做到,甚至采取更好的测评方式。

ETF投资的问题在于国内没有像美国这么发达的ETF市场,投资标的较少,根据Wind的数据,目前国内共有130支ETF,远少于美国数万级别的ETF。再者,在自动交易环节,要求企业根据算法为客户进行交易,但国内证监会发布的监管要求投资顾问只能为客户提供咨询,不能代客交易。

虽然有这些因素限制国内智能投顾行业的发展,不过随着智能投顾在安全性和稳定性的发展,消费者接受度的提升,前景可期。

财富管理营收占主导地位

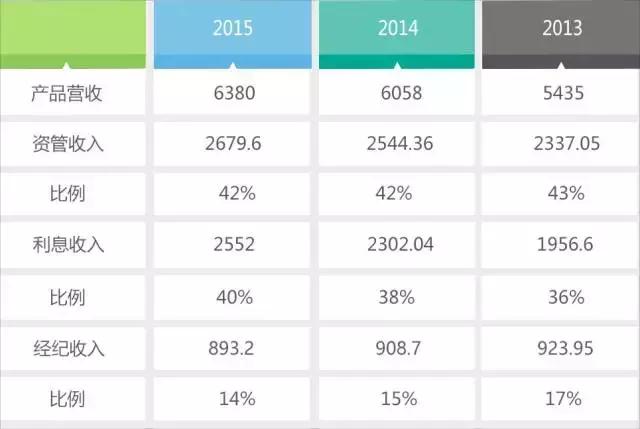

嘉信理财的收入结构主要由三部分构成,资产管理费、利息收入和传统交易经纪业务。其中,资产管理费和利息收入是主要的构成,在2015年分别占比41%和40%,而传统的交易经纪业务只占14%,且成逐年下降的趋势。

嘉信理财的银行业务从2003年建立后,高速增长,已经成为嘉信理财第二大收入来源。嘉信理财用现金存款、经纪账户里的现金投资美国MBS资产证券化产品。银行业务的营收从2010年的15亿美元增长到2015年的25亿美金,增长近70%。

数据来源:嘉信理财年报,单位:百万美元

资管行业的标杆,估值/AUM低于国内水平

作为财富管理行业的标杆性企业,嘉信理财的估值方法和数据值得我们借鉴。以其作为参照,财富管理行业的估值体系包括估值/AUM,户均AUM,人均产能等维度。

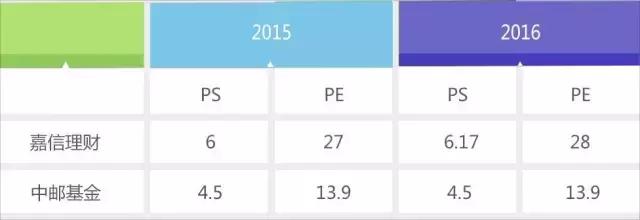

由于中邮基金属于国内新三板挂牌的公募基金,和嘉信理财在公募基金业务领域相似,因此我们选择中邮基金作为对标。

目前嘉信理财的PE倍数是27x,PS 倍数是6x。2015-2016年的营收增速在14.7%,因此预计PS为6.17x,PE为28x。

对标中邮基金,15元股价,3亿股本,45亿估值,目前的营收10.12亿,目前的PS倍数为4.5,目前的EPS每股盈利是1.08,PE倍数是13.9X。

数据来源:嘉信理财年报

嘉信理财的市值/AUM=0.015, 智能投顾行业的Betterment目前估值7亿美金,管理资产规模40亿美金,估值/AUM=0.17.5.

中邮基金的总体估值为45亿人民币,AUM为1300亿,估值/AUM=0.034。

户均AUM领跑行业

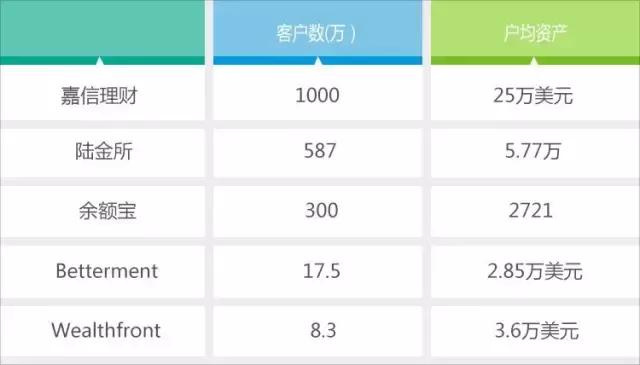

在户均资产规模方面,嘉信理财2.5万亿美元的AUM,对应1000万个账户,户均资产规模为25万美元,为全行业最高。

对比国内的互联网金融巨头陆金所,户均AUM为5.77万元,高于平均水平,余额宝户均AUM为2721元。总的来说国内互金公司户均AUM很少超过10万元。

而目前资管行业被受关注的智能投顾公司,Betterment目前的户均资产为2.85万美元;Wealthfront目前的户均资产为3.6万美元。

数据来源:嘉信理财年报

就每个账户的对估值的贡献而言,嘉信理财和陆金所基本相当。嘉信理财目前380亿美金的市值,由1000万个活跃账户支撑,每个账户的价值为3800美元。

平台效应叠加智能投顾,人均产能爆表

人均产能的计算方式为AUM/员工数,在资管行业是个影响估值的关键性指标。私募VC,PE,由于是人力驱动的,且需要投后管理,人均产能较低。公募基金的人均产能相对较高,智能投顾是最高的。

目前嘉信理财的员工数约为16,000人,其管理的资产大约为2.5万亿美金,平均每个员工能管理的资产约为1.56亿美金。效率之高,行业领先,远超国内公司。

由于其巨大的资管规模,其资产管理的效率超过新兴的智能投顾公司。Wealthfront管理资产30亿美元,共有149人左右的员工,人均资产管理规模约为2000万美金,Betterment的资管规模为50亿美元,约有250名员工,人均资产管理规模约为2000万美金。

以此对比国内的财富管理公司:真融宝的AUM在52亿,员工总数140人,人均产能2857万。国内的公募基金,人均产能远高于互联网财富管理公司, 例如中邮基金的的AUM为1300亿,员工总数171人,人均产能 7.6亿人民币。

爱分析接下来还会发布财富管理行业的公司调研和排名榜单,敬请关注。