- 教育

- 职业教育

- 教育科技

- 华图教育

- 公考培训

公务员岗位需求稳定,入职考试难度大,相关培训已成刚需。预计2019年,公务员考试培训市场规模将达90亿元。当前行业集中度高,随着线上机构崛起,竞争愈发白热化。作为行业龙头,华图营收增长稳定,运营利润率超过20%,盈利能力强;短板在于创新能力不足,线上培训和新品类扩展进展缓慢;预计2017年,营收22-24亿元,净利润4.0-4.5亿元,估值100-135亿元。

华图教育(以下简称华图),2001年成立,是职业教育领域规模最大的公司之一,并于2014年挂牌新三板。根据其最新年报,2016年营收19.2亿元,同比增长41.4%,在公考领域保持了较高市场份额。

华图起家于图书出版业务。2001年,法官、检察官和律师考试合并,并改为全国统考,华图顺势而为,推出国内首套司法考试教材。次年,公务员考试(以下简称公考)人数增长明显,华图又推出公考教材。这两套教材很快成为市场上最畅销的教辅材料,为下一步发展提供了原始积累。

2004年,华图推出公考培训服务。此后,其发展主要依赖于培训规模扩大,而背后最主要的驱动因素,就是中国特色的公考市场爆发,公务员招录人数的持续增长。

2003年到2013年,是公考规模快速增长的十年,其中国家公务员招录岗位由5400个增长到12901个,招录人数由5475人增长到20839人,年复合增长率为29%。审查的报考人数也由13万人增长到138万人。

相应的,参加公考培训的人数随之快速增长。

起步早的华图,逐渐成为该领域领头羊。截至目前,华图已搭建起三条业务线,面授培训、在线培训和咨询服务。

面授培训是各类人才招录考试(公务员、事业单位等)培训,以及资格认证考试(注册会计师、教师资格和等)培训;网络培训包括录播课形式的华图网校、以直播课为主的华图在线、和砖题库等工具类产品;咨询服务主要是为政府机关和企事业单位提供数据调查、咨询和培训服务。

三条业务线中,面授培训是核心业务,营收占比在近3年持续增长,2016年达到97.0%。网络培训2016年营收占比为2.6%。咨询服务贡献很小,2016年占比仅为0.05%。

无论是面授还是在线,公考培训都是华图核心品类。因此,公考培训的市场规模、发展趋势、当前和未来的市场格局、以及公司在赛道中的竞争力,决定了其未来的发展空间。

公考培训市场规模、格局及趋势

近几年,公考招录职位数和人数虽有波动,但整体来看依然是稳中有升。我国目前在职公务员(国家和地方)约720万人,这一人数相对稳定,每年人员更新和流动按3%-4%估算,岗位需求约20-28万人。

公考分为笔试和面试两部分,由于考试难度和重要性,面试培训的参培率和客单价都要高于笔试培训。

2016年,参加笔试和面试的人数分别约为500万和50万,根据调研,笔试培训参培率约6%,按平均客单价8000元估算(线下培训比线上培训高),市场规模约为24亿元;面试培训的参培率约为50%以上,按平均客单价15000元估算,市场规模约为38亿元。

基于以上分析和估算,我们认为,2016年整体公考培训市场规模约为62亿元。

由于公考市场界定十分明确,未来市场规模取决于四大因素,即公务员岗位需求、参考人数、参培率和客单价。

从下表可以看出,2014-2016年参考人数基本稳定。我们认为,未来3年,公务员岗位需求和参考人数都相对稳定,行业规模增长将主要来自于参培率和客单价的提升。

由于公考难度大,培训为刚性需求,再加上在线培训的发展,参培率会继续提升,我们预计3年后,笔试培训的参培率会提升到约10%,年复增长率约18%;面试培训参培率当前已较高,将不会变化太大。

由于用户对于教育产品的客单价较不敏感,且头部公司具有较强的定价能力,即使有竞争存在,我们认为未来3年,客单价仍会保持5%-10%的增速。

所以,整体来看,预计2019年公考培训市场规模90亿元,未来3年复合增长率约为14%。

从市场格局来看,公考培训目前市场集中度较高,华图和中公合计占据了50%以上市场份额,在市场中拥有定价权;同时,线上起步的粉笔也成长迅速;剩下的,则多为区域性中小机构。

造成目前这种市场格局的原因主要在于:

第一, 公考培训用户群多拥有学士及以上学位,且高校应届毕业生占比较高,用户群集中,营销和口碑传播效率较高,运营好的公司易于快速扩大规模。同时,由于区域分布属性较强,中小机构有一定生存空间;

第二, 公考形式固定,历年真题等教辅资源丰富,培训机构进入门槛较低,易于扩张,因此,起步早的机构具有较强的先发优势,有利于快速提高市场份额并建立壁垒。

第三, 互联网基础设施和直播技术的升级,催化了在线培训的发展。另外,对于笔试培训,在线方式也可以较好的实现,因此在线渗透率有一定提升空间。

我们认为,未来3年,公考市场仍是华图和中公双巨头局面,同时,线上起家的粉笔科技等机构将有机会逐渐提高市场份额。

效率高,运营利润率已达22%

除行业外,自身竞争力是决定未来发展的另一个因素。华图是目前赛道内规模最大的公司,2016年营收19.2亿元,毛利率高达61.4%。

营业成本主要包括师资和物业成本,所以校区利用率是重要的影响因素,华图在公考领域已建立了品牌优势,这一指标已处于较高水平。

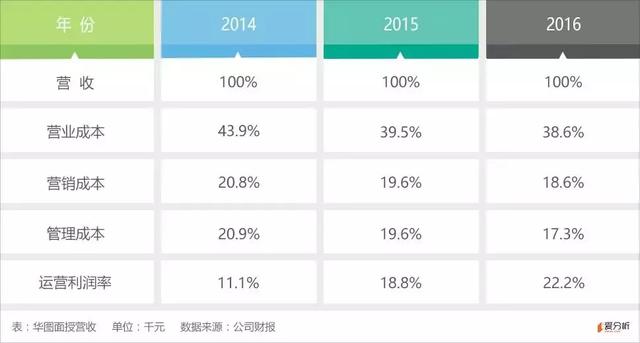

近三年,华图的运营效率逐渐提高,根据财报,2016年,营销成本和管理成本分别占比为18.6%和17.3%,运营净利率为22.2%。

华图的获客方式主要有关键词搜索,高校宣讲等,品牌优势会变相降低获客成本。由于所处赛道的特性,单科续费和跨品类转化几乎可以忽略不计,因此,获客成本缩减空间并不大。

通过与其它成熟教育公司对比,华图的运营效率已处于较高水平。

运营效率见顶,新品类扩张较难

根据以上分析,基于爱分析职业教育公司评价模型,我们从赛道、团队、品牌、教研、运营和创新能力等六个维度对华图教育进行评价。

赛道决定了预期营收的天花板,公务员需求稳定,考试难度高,相关培训属于刚需,华图目前是领域内规模最大的公司,发展可期。

在品牌方面,华图是领域内第一品牌。教育是重品牌的行业,公司在提高客单价和降低获客成本方面均有较大优势。

教研包括师资和教辅材料等。华图经过十几年发展,已经建立了良好的师资培养体系;教辅是公司的起家业务,教研体系已经成熟,问题主要在于不同校区的教学是否统一。

根据上文分析,华图在运营方面已有较高效率;此外,公司也已经建立了完善的线下渠道,有200余家分公司,近500家学习网点。

华图的短板在于其创新能力,这也是大公司普遍会面临的问题。目前,在线培训和公考培训外的新品类的拓展,都还没有取得太好的进展。

营收仍将保持一定增速,估值区间100-135亿

华图未来营收的增长,将来自于公考培训客单价的提高,和新品类带来的新增用户。

根据之前分析,公考培训市场规模的增速并不快,由于华图目前的市场份额已很大,参培人数增长将很有限,客单价的提升将是这一核心品牌营收增长的主要来源。

作为赛道内头部公司,且拥有定价权,华图的营收增速将超过行业平均增速。预计2017年这一部分营收增速为15%-20%。

此外,华图也在拓展新品类,财报提及的有事业单位、教师、金融和医学招录考试培训。我们估算市场规模如下:

职业教育覆盖科目众多,市场分散,每一细分科目都有1-2家领头公司,但跨品类巨头尚未出现。一是由于大体量公司业务调整更难,二是由于职教跨品类并不容易,不同学科在教研和运营方式上均有较大差别。所以,虽然市场空间存在,但短期内,新品类的拓展对于公司营收增长的贡献有限。

所以,整体来看,预计2017年华图营收增速为20%-25%,营收22-24亿元。由于成本结构已较为稳定,预计净利润为4.0-4.5亿元。

我们选取A股上市的职业教育公司百洋股份和东方时尚,以及美股上市的达内科技作为对标。3家公司市盈率(PE)分别为51倍、65倍和29倍。目前,A股教育公司市盈率偏高。华图盈利能力较强,增速较达内略差,给予25-30X PE,估值100-135亿元。

此外,本月初,华图第三次借壳上市失败;在登陆A股主板的路上,其竞争对手中公已走在前列。公考培训市场集中度高,竞争白热化,而先上市将会拿到更好的价格和资源,如果中公率先上市,对华图的发展较为不利。

关于华图下一步的思考

公考培训领域,华图已占据大量市场份额,未来会逐步向其它品类拓展。但根据以上分析,职教跨品类较难,我们认为华图会专注在公考,和其它1-2个已发展较好的品类。

公考的线上培训发展迅速,华图也早有布局。但大公司转型更为困难,而且目前来看,线上与线下,虽成本结构不同,但利润空间趋于相似,只是线上的规模扩张效率更高。因此,线上业务依然只是会作为补充。

对于华图这种大体量公司,将会通过投资并购方式布局教育行业其它领域。但目前来看,教育领域并购并不容易,业内公司大多在深耕自身业务,等待几年后再释放利润,谋求更高估值。所以投资可能是今后的主要方式。

关注爱分析订阅号(ifenxicom),回复“ 华图教育 ”即可获得完整版报告。