- 企业服务

- APM

- NewRelic

New Relic早期实现快速发展的三要素:良好的产品体验、聚焦部分市场以及在核心用户的影响力。 ——New Relic创始人Lew Cirne

2008年,New Relic成立于旧金山,是最早的SaaS模式APM解决方案提供商。

六年后,New Relic在纳斯达克上市时,已经成为APM行业的旗舰,市值超过15亿美元。为开发者提供包括终端用户行为监控、应用监控、数据库监控、基础底层监控以及单个平台的监控在内的服务。

而正是在这一年,APM在中国开始起步,规模达到7,000万美元,而同期北美、西欧市场合计已超过20亿美元。快速增长的IT服务需求,使得APM将成为一块巨大的蛋糕。

如何借鉴国外经验,做好国内的APM公司,New Relic是一个很好的对标。

New Relic的发展历程是不断的产品迭代和客户积累:

2008年,开展性能监测服务。

2009年,增加对Java语言支持,活跃客户账户达1,000。

2010年,增加对PHP和Net两种语言的支持,活跃用户达到5,000。

2012年,推出New Relic Connect,用户可以实现跨应用、系统监控已有应用,活跃用户达到2万。

2013年2月,获得Insight Venture Partners及T. Rowe Price领投的8,000万美元融资,估值7.5亿美元。此前,New Relic拿到6轮融资共计3,500万美元。

2014年4月,获得1亿美元的融资,领投方为黑石和Passport Capital。

2014年12月,在纳斯达克上市,上市当天,股价从23涨到35美元,估值超过15亿美元。

面向中小型客户的SaaS解决方案

2014年之前,New Relic主要聚焦在中小客户,在2014年纳斯达克上市前,在New Relic上注册并产生数据的用户达到50万家,其中付费用户仅占2.4%,绝大部分客户都是使用免费服务的开发者。

这也与New Relic最初的定位有关,在成立之初就聚焦于开发者,为开发者提供优质便捷的APM服务,树立口碑,促使企业使用New Relic的产品。自下而上的打法使得New Relic在早期快速积累起用户。

虽然New Relic在开发者人群中享有盛名,但是中小客户带来的收入有限,在2014年后,公司开始面向大客户群体,客户包括Runkeeper,Tableau, Nike,Gawker Media, ESPN,Sony,Comcast,eHarmony,GitHub,Groupon,Zumba这样的大型企业。大型企业客户带来收益的同时,也伴随着服务复杂,服务周期长,可能需要专门客服人员,也增加了New Relic的运营成本和发展不确定性这样的问题,New Relic正在寻找两者之间的平衡点。

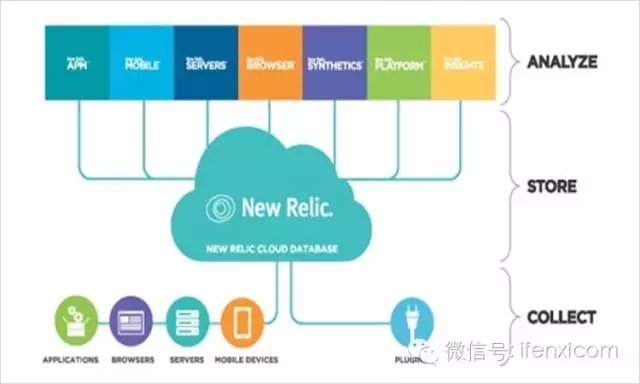

New Relic主要有7大产品:

New Relic APM:可视化服务器性能测试,包括响应时间,数据吞吐量、错误率、用户满意度等项目测评。

New Relic Mobile:代码级的移动应用程序性能监测。

New Relic Servers:可视化的服务器性能监测,包括CPU使用率、内存在内的关键指标,包括本地部署和SaaS两种形式。可纳入到New Relic APM中,也可以作为独立的产品。

New Relic Browser:代码级的网页性能监测。可纳入到New Relic APM中,也可以作为独立的产品。

New Relic Synthetics:模拟用户对软件性能进行检测。

New Relic Platform:为客户、合作伙伴与第三方开发者提供API和SDK插件。纳入在New Relic APM中。

New Relic Insights:创新的大数据业务,用户可以基于实时数据分析,快速制定商业决策。

通过数据收集、数据存储和数据分析三个层次的服务,New Relic可以为用户提供端对端的APM服务。

分层次的收费体系

New Relic提供四个层次的服务:Lite版免费,仅包括基础功能,数据保留24小时;标准版和Pro版收费,包括更多功能和支持服务;企业版也是付费版本,享有最高水平的权限和支持服务,并配有专门的客服,客户可申请定制化服务。

用户能在30天内免费试用标准版,一个月自动变更为Lite免费版。客户为了使用原有的功能,就会付费成为New Relic的付费用户。这种情况下,可能80%的用户不会购买,但是20%的可能会,收入就来自于此。

巨头涌现,行业竞争激烈

根据国际咨询机构Gartner对APM市场的评估。2014年全球市场规模达到26亿美元(其中69%来自魔力象限里的15家厂商)。2011到2014之间的复合年增长率是12.3%。增长迅速。

而APM的上一级行业,ITOM(IT Operations Management),2013年的市场规模达到191亿美元,预计在2018年能达到279亿美元,是New Relic未来的重点市场。

此外,Gartner还公布了APM魔力象限,New Relic在三家领导者企业中占一席之地。

可以看到,虽然APM行业内领先的三家公司New Relic、Dynatrace、AppDynamics都是专注于APM领域企业。但是许多巨头在一旁虎视眈眈。

目前APM行业主要有三类竞争者:

软件性能检测公司:New Relic、Dynatrace 、AppDynamics、Splunk等;

传统IT巨头:HP、IBM、微软、Oracle等;

大型软件服务公司:BMC 、CA、Compuware Corporation、Riverbed Technology、SAP SE等。

New Relic自2008年成立以来,在APM行业已经树立起核心竞争优势,尤其是在服务中小型企业的SaaS模式,有非常强的技术储备和品牌影响力。

下面,从New Relic的运营指标、财务数据、发展规划方面,详细分析这家行业标杆公司,如何在APM行业纵横捭阖。

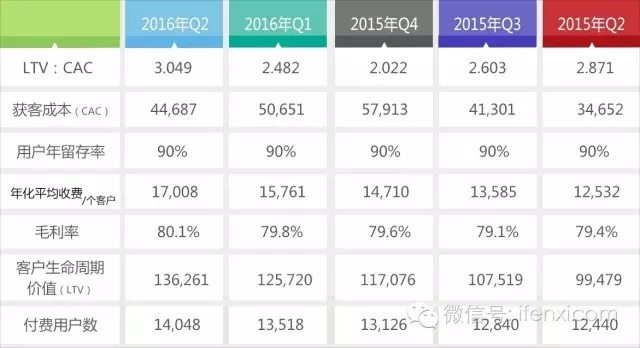

一. 核心运营指标凸显客户价值偏弱

在SaaS领域,公司的优劣主要从几个方面判断:获客成本(CAC)、流失率(Churn)、客单价(ARPU)以及客户生命周期价值(LTV)。而由于客单价(ARPU)这一指标不能体现New Relic在大型企业扩张的影响。这里我们使用单个客户年化平均收费代替客单价(ARPU)来考察New Relic的运营情况。

New Relic的核心运营数据如下

获客成本(CAC)=季度销售费用/季度新增付费客户数。获客成本达到4万美元以上,这对企业来说是一个不小的负担,New Relic如此高企的获客成本来自两个方面,一是在销售上的疯狂投入,2016财年销售费用就占到营收的72%,仅广告一项就狂砸2550万美元;二是在2014年开启大客户战略,开始集中转向数量有限,但是能带来丰厚收入的大型企业客户。二者叠加,推高了New Relic的获客成本。

用户年留存率按照90%计算。与国内SaaS行业年均60%左右的客户留存率不同,美国SaaS企业客户留存率更高,尤其是New Relic在2014年开始,更加侧重中大型企业客户,客户留存率达到90%不难。在90%的年留存率指标下,相当于每一个客户服务时间为10年。

单个客户年化平均收费=年化收入/季度平均客户数。New Relic将单个客户年化平均费用作为评价公司运营状况的核心指标,在2016年2季度,该指标达到1.7万美元,相当于每个客户每年能为New Relic贡献1.7万美元的收入。

客户生命周期价值(LTV)=单个客户年化平均收费*毛利率/(1-用户年留存率)。在2016年2季度,客户生命周期价值达到13.6万美元。

LTV:CAC=客户生命周期价值/获客成本。这一指标体现客户所带来收入与为获取客户成本的比较。优秀的SaaS企业LTV:CAC比值保持在3以上。可以看到,New Relic近5个季度以来,LTV:CAC比例一直在2-3之间,仅在2016年2季度堪堪达到3.05。在客户价值上,New Relic并不具备明显优势,巨大的销售投入侵蚀了企业利润。

二. 大型企业客户占比提升

New Relic最早是为中小型互联网企业提供SaaS服务起家,在SaaS形式的APM领域形成核心优势。但是中小型客户收入有限,不能满足New Relic快速扩张的要求,在2014年,New Relic开始转向大型企业的APM服务。

年费超过5,000美元用户数也是New Relic的核心运营指标。在近五个季度中,年费超过5,000美元用户在付费用户占比超过40%,比例仍呈现上升趋势,尤其是在2015年4季度,付费用户才增加289家的同时,年费超过5,000美元的用户增加295家。大客户数量强势增长,这部分用户未来将是New Relic收入贡献的主力。

不过这一比例上升空间有限,大客户并不是越多越好,大客户与中小客户数量维持在一定区间会比较合理。这一点,通过AppDynamics能够看出来,这家专门服务大企业的APM公司也开始提供面向中小型企业的SaaS服务。

三. 客单价持续提高

New Relic在2016财年营收增长达64%,快速增长的收入一方面来自用户数量的增加,另一方面也来自客单价的提高。

客单价增长率(Dollar-Based Net Expansion Rate)是New Relic衡量自身运营情况的重要指标,代表客单价的增长情况。计算方法是同一批用户,下月的服务费除以上月的服务费得到月度的数据,然后再季度化、年化。

由表中可以看到,2016年1季度客单价比上季度增长39.7%,是一个比较大的增幅。而2015年末该指标比年初翻了2.8倍。

四. 收入增速放缓,销售费用占比过高

列示New Relic的财务数据,主要是为了将New Relic的收入情况、增长速度、销售研发占比这三项核心数据,与New Relic的市值对比。将New Relic作为APM行业研究的标杆。

New Relic2014-2016财年部分财务数据摘录如下。

SaaS软件的利润率持保持在80%左右,与国内基本一致。但是New Relic年报中也表示,随行业竞争、投资扩张、全球化战略、摊销等因素影响,毛利在长期会有所降低。

从长期来看,销售投入作为成本中的大头,绝对数量会继续增加,继续成为运营成本中最大部分,但是占收入百分比将会降低。研发投入占收入比重也会有所降低。

而New Relic收入的增速,已经开始有了放缓的趋势。2016、2015、2014财年的增长率分别是64%、75%、113%,未来超高速的增长将不会继续,但是由于已经确立了自身的市场地位,而市场仍有待开发,New Relic未来增长仍然可观。

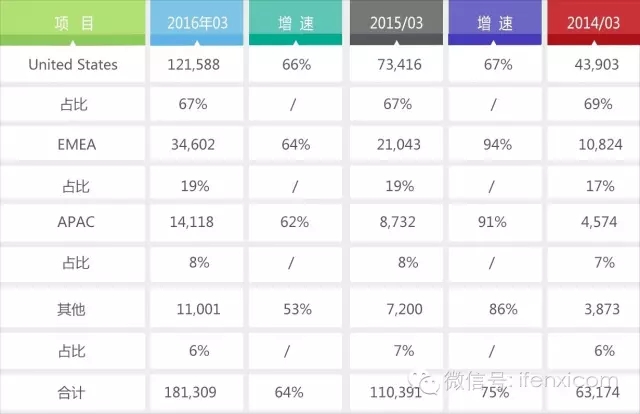

五. 海外市场或成为未来增长点

全球APM业务超过50%集中在北美地区,这主要是由于北美地区开拓较早,市场发育比较完善,而随着APM行业的逐渐兴起,海外市场将是未来争夺的重点。

New Relic在海外市场的布局很早,在2012年之前,就已经开始了海外的业务,并且比例不低,一直保持在30%以上。

EMEA:欧洲、中东和非洲 APAC:亚太

目前New Relic的重心仍然在美国本土,在美国国内市场的增长率保持在60%以上的情况下,继续在国内发展,巩固后方是首选。但是随着竞争加剧、国内市场饱和,开拓海外市场是未来必然的选择。New Relic在欧洲、亚太都有布局,未来能迅速转轨海外,保持业务快速增长。

六. 开辟大数据业务

根据Gartner的预估,2014年全球APM的市场规模在26亿美元,目前场内的玩家除了New Relic、AppDynamics这样的专业服务商,还有IBM、HP、微软、Oracle这样的跨行业巨头,这么一个市场未免显得有些拥挤。对于未来的发展规划,New Relic已经开始考虑APM之外的领域。

在2014年,New Relic引入 New Relic Insights。借助APM业务积累的应用和用户行为数据,开始发展大数据业务,进一步扩展APM的商业模式。

七. 市值判断

截止2016年8月11日,New Relic (NYSE:NEWR)股价为35.6美元,市值为18.2亿美元。

与此估值相对应的数据是:

2016财年收入:1.81亿美元

营收增长率:64%

净利润:-6,764万美元

获客成本(CAC):44,687美元

用户年留存率:90%

单个客户年化平均费用:17,008美元

客户生命周期价值(LTV):136,261美元

LTV:CAC=3.05

付费用户数:14,048

年费超过5,000美元用户数:6,068

海外市场营收占比:33%

对比New Relic在2014年12月12日上市当天的表现,股价从23美元涨到35美元,估值超过15亿美元。而今天New Relic的市值并没有如它的收入一样翻着番往上涨,核心还是在于盈利能力不足,在2016、2015、2014财年,New Relic亏损6,764万、4,992万、3,944万,亏损有扩大化的趋势。

亏损最主要的原因来自巨额的销售成本侵蚀了利润。在保持增速的情况下降低销售成本,是New Relic不得不跨越的艰巨挑战。

New Relic有深厚的技术积累和品牌影响力,国内企业在短期内无法企及,但是作为APM行业的标杆公司,仍是国内同行业公司发展的重要参照。

爱分析将会持续关注APM在国内的发展,考察听云、OneAPM、云智慧这些在国内市场领先的APM企业,进行后续的研究,敬请期待。